経営セーフティ共済(倒産防止共済)というものをご存知ですか?名前だけは聞いたことがあるという方も多いかと思います。

そこで今回は、経営セーフティ共済とはどのような制度なのか、そしてどのようなメリットやデメリットがあるのかをご紹介します。

経営セーフティ共済とは

経営セーフティ共済とは、取引先が倒産したことによって中小企業が連鎖倒産したり経営難に陥ったりすることを防ぐための制度です。

正式名称は「中小企業倒産防止共済」といって、政府による全額出資のもとで独立行政法人中小企業基盤整備機構が実施しています。

この共済は、継続して1年以上事業を行っていて、かつ資本金の額や従業員数などの一定の要件を満たす企業であれば加入できます。

経営セーフティ共済のメリット

経営セーフティ共済に加入することで以下の3つのメリットが得られます。

1.取引先の倒産時に共済金の借入れを受けられる

2.節税対策になる

3.掛け金が返ってくる

これらについて簡単に解説していきます。

メリット①取引先の倒産時に共済金の借入れを受けられる

第一に、取引先の企業が倒産した際に共済金の借入れを受けられる点がメリットと言えます。

これは経営セーフティ共済の一番の特徴でもありますが、共済に加入して毎月掛け金を納付しておくことで、取引先企業が倒産して売掛金などの債権が回収困難になった場合に共済金を借入れることができます。

共済金は、回収が困難になった売掛金の額(被害額)か、それまで共済に納付した掛け金総額の10倍にあたる額のどちらか少ない方の金額を限度額とし、50万円から限度額までの範囲で借入金額を設定できます。

たとえば、共済に加入して掛け金を毎月5万円ずつ、1年間支払っている企業が、取引先の倒産によって売掛金500万円が回収できなくなってしまったとします。

この場合は、掛け金総額(月5万円×12か月=60万円)の10倍(600万円)より被害額(500万円)のほうが少額なので、共済金の借入限度額は被害額の500万円です。

よって、この企業は50万円~500万円の間の金額で借入れを受けられるということになります。

ちなみに共済金の借入れは無担保・無保証人、かつ無利息で受けられます。

なお、月々の掛け金は5,000円から20万円の範囲で、5,000円きざみで設定することができます。

メリット②節税対策になる

経営セーフティ共済に納付した掛け金は、確定申告の際に損金として計上できるので、節税につながります。

たとえば、毎月20万円の掛け金を支払っている場合は年間で240万円を損金とすることが可能ですし、掛け金は前納や一括払いもできるので、期末に翌年分の240万円もあわせて計上すれば合計480万円を損金とすることができます。

メリット③掛け金が返ってくる

加入期間によっては、解約の際に掛け金が戻ってきます(この戻ってくるお金のことを解約手当金と呼びます)。

加入期間が12カ月未満だと解約手当金はゼロですが、12カ月以上ならそれまで納付した掛け金の80%以上が戻ってきますし、40カ月以上加入していれば、掛け金の全額が戻ってきます。

よって、40カ月以上加入する場合は実質無料で取引先の倒産時に借入れを受けられる保証がされているということになるので、とても便利な制度だと言えます。

ただ、解約手当金は益金に該当するので課税対象となります。

掛け金の損金計上によって毎期の納税額を抑えていたとしても、解約手当金を受け取った際のトータルの納税額としては同じくらい、あるいは会社全体の益金の額によっては増えてしまう可能性もあります。そのため、節税を考えるならば解約する時期も重要です。

経営セーフティ共済のデメリット

ここまで経営セーフティ共済のメリットをお伝えしましたが、以下のようなデメリットもあります。

1.夜逃げや単純な未入金は対象外である

2.あくまでも「借入れ」である

デメリット①夜逃げや単純な未入金は対象外

経営セーフティ共済では、「取引先の倒産」を以下のような場合であると規定していて、取引先が以下のいずれかの状態に陥った場合は共済金の借入れを受けることができます。

・私的整理

・法的整理

・取引停止処分

・でんさいネットの取引停止処分

・災害による不渡り

・災害によるでんさいの支払不能

・特定非常災害による支払不能

よって、単純に取引先と連絡がつかない場合や、いわゆる「夜逃げ」の場合は対象外です。特に連絡がつかないというのは売掛金回収が滞る原因として非常に多いので、それが対象外であるという点は注意が必要です。

また、当然ですが取引先の経営難などによる未入金も保証されません。取引先の経営状況が悪化するなどしてすでに未入金が発生していたとしても、取引先が倒産しない限り借入れは受けられませんので、その点も理解しておく必要があります。

なお、加入後6カ月未満に発生した取引先の倒産も対象外なので、取引先が危なくなってきてから加入するのでは間に合わない可能性が高いです。

デメリット②あくまでも「借入れ」である

経営セーフティ共済で受けられるのはあくまで「借入れ」なので、いずれは全額返済しないといけません。この共済は、取引先の倒産による突発的な資金不足や、それによる連鎖倒産を防ぐもので、その場を凌ぐための応急処置のような制度だからです。

つまり、経営セーフティ共済では根本的な未入金対策にはなりません。

売掛保証という選択肢

根本的な未入金対策を行うなら、「売掛保証」というサービスのほうが適していると言えます。売掛保証は、売掛金の未入金が発生した際にその代金を保証するものです。借入れではなく「保証」なので返済の義務もありません。

経営セーフティ共済で受けられる支援はあくまで借入れですし、加入期間が6カ月を過ぎないと借入れを受けられず、さらに借入限度額が積み立てた掛け金によって左右されてしまうなどの制約があります。

また、上記でお伝えしたように取引先の倒産が起きて初めて支援を受けられるので、たとえば取引先の経営状況が悪化して未入金が発生し、「いずれ倒産するだろうからそのときに借入れを受けよう」と思っていても、相手の倒産を待っている間に自社の資金が不足し自社が倒産してしまう可能性もあります。

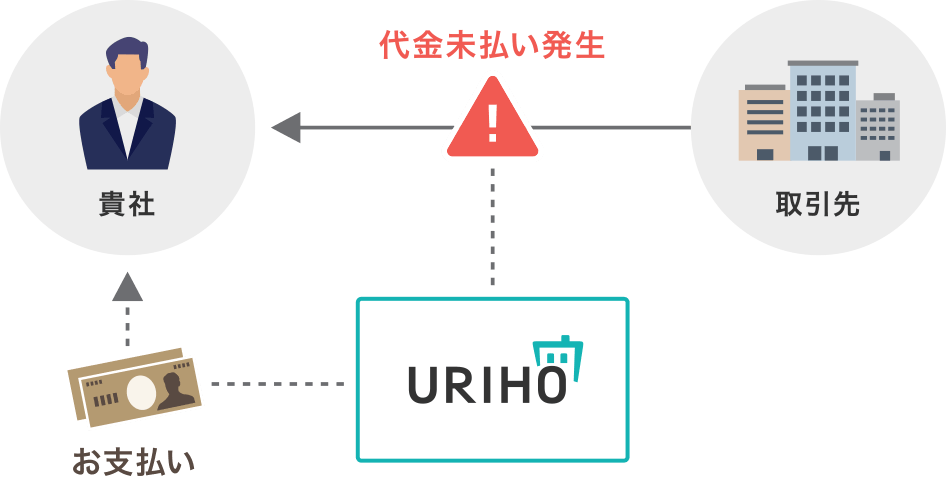

中小企業にオススメの売掛保証URIHO(ウリホ)

そこでおすすめなのが、「URIHO(ウリホ)」という月額定額制の売掛保証サービスです。取引先からの売掛金の未入金が発生した際に、URIHOが代わりに取引代金をお支払いします。

URIHOなら取引先の倒産時だけでなく入金遅延時も保証されますし、最低加入期間の制約もなく、限度額が加入期間に左右されることもありません。

さらに、URIHOは保証をかける際に審査があるので与信管理ツールとしても利用でき、取引の可否を判断する基準にもなります。

また、経営セーフティ共済では加入の手続きを金融機関の窓口で行う必要がありますが、URIHOは会員登録や保証の申し込みなどといったすべての手続がWebで完結するのでスピーディに保証を利用できます。

初回の1カ月は無料となっていますので、この機会に試してみてはいかがでしょうか。

まとめ

今回は経営セーフティ共済のメリット・デメリットなどについてご紹介しました。

売掛保証サービスなどの他の選択肢も検討したうえで、より自社に適したサービスを導入するようにしましょう。