売掛金、確実に回収できていますか?

日本の商習慣では、「掛け売り」と呼ばれる後払い方式の信用取引が一般的ですが、避けて通れないのが商品代金の未払い「売掛金の未回収リスク」です。

実際に、取引先の倒産・夜逃げ・意図的な支払い拒否など、さまざまな理由で回収不能な債権に苦しむ会社も多いのではないでしょうか。

売掛金の未回収を放置すれば、いずれ自社の資金繰り悪化にもつながっていきます。

本記事では、売掛金回収を成功させるために必要な知識と具体的なステップをご紹介しています。泣き寝入りすることなく、確実に売掛金を回収しましょう。

売掛金を回収するために知っておくべき基礎知識

「売掛金未回収」は、商売をしていれば必ずといっていいほど遭遇するトラブルです。

よくあることとはいえ、必要な知識がなければ、いざ未回収が発生したときにすぐに適切な行動に移れるとは限りません。 ここでは、確実な売掛金回収のために最低限知っておくべき基礎知識をご紹介していきます。

売掛金とは?

「売掛金」とは、簡単にいうと商品を販売した際に後払いで支払われる代金および代金の支払いを受ける権利のことを指します。

多くの企業間取引では、支払期日を決めたうえで後日まとめて商品の代金を回収する「掛け売り」と呼ばれる後払い方式の取引を採用しています。この「掛け売り」で発生するのが「売掛金」です。

まとめて請求・支払いを行うことで取引の都度発生する業務を簡略化できるのが「掛け売り」のメリットですが、取引先の業績悪化や倒産などによって発生する「代金の未回収リスク」という大きなデメリットもあります。

信用取引である「掛け売り」では、確実に代金が支払われる保証はないということを念頭に置いて取引をすることが重要です。

売掛金が未回収になった際のリスク

何らかの理由で売掛金が回収できず、会社の損失となった状態を「貸し倒れ」といい、企業には次のようなリスクが生じます。

■連鎖倒産のリスク

人件費や仕入れ費用など、企業の資金繰りは売掛金が予定どおりに回収できることを前提として計画されているため、支払期日に入金されなければ当然資金繰りは悪化します。

特に大口取引先が倒産し、多額の売掛金が貸し倒れになると、事態は深刻です。

必要な資金が不足するばかりか、最悪の場合は自社の支払い計画が破綻し連鎖倒産してしまうおそれもあります。

■事業拡大が遅れる

売掛金の支払いが遅れたり、そもそも支払われなかったりする場合、取引先への催促や督促といった回収業務が発生します。

手間のかかる回収業務に会社の人員や時間が割かれることは、結果として生産性の低下や営業の機会損失につながります。

また、売掛金の未回収は金融機関からの評価にも影響します。いくら売り上げが多くても、売掛金が回収できていない会社は金銭管理能力の低い会社だと評価されてしまい、必要な融資が受けられなくなる可能性もあるのです。

売掛金の未回収は、事業拡大を妨げるものだといえるでしょう。

売掛金が回収できないケース

売掛金が未回収になってしまう主なケースとしては、以下の3つが考えられます。

■取引先の倒産

取引先が倒産し破産手続きを開始した場合、個別に売掛金を回収することは法的に禁止されているため、売掛金は未回収となります。

配当手続きによる配当金があったとしても、全額回収にはほど遠いわずかな金額となるでしょう。

■消滅時効が来てしまった場合

売掛金には時効(消滅時効)が存在します。改正民法第166条により、2020年4月以降に発生した売掛金については「売掛金の支払期限から数えて5年」と設定されています。

時効になると取引先に対する債権は消滅してしまうため、売掛金の回収は不可能となります。

時効が完成するまでに督促や訴訟を行うなど、時効を中断するための対応が必要です。

■意図的なもの

商品に不満があり支払いを渋っているといった解決する可能性のあるケースのほか、後払いで商品を購入し故意に代金を踏み倒す取り込み詐欺や、嫌がらせなどの悪意をもって支払いを拒否している悪質なケースが考えられます。

売掛金回収のポイント

売掛金回収の基本は「未入金を確認したら即行動」です。

万が一売掛金の時効がきてしまう、あるいは取引先が破産準備に入ってしまえば、全額回収はほぼ不可能です。

取引先と連絡を取り、支払いについての問い合わせや催促を行うと同時に、少しでも多くの情報を集め状況を正確に把握することが重要です。

とにかく先手が重要になる売掛金回収

取引先の倒産あるいは倒産する兆候を察知した場合はもちろんのこと、入金遅延が発生した時点ですぐに行動を開始しましょう。

遅延の原因が相手の支払い忘れや自社の請求漏れといった単純なミスであればすぐに解決できますが、倒産するほど取引先の業績が悪化している場合には、自社以外にも多くの債権者が存在し、債務超過に陥っていると考えられます。

取引先が破産の準備に入ってしまえば、売掛金の回収は絶望的です。

当然他社からも一斉に請求や確認の連絡が殺到する可能性が高いので、それよりも早く取引先と話をして支払いについて確認することが重要です。

取引先と連絡がつかなくなることも考えられますので、未入金を確認したらすぐに取引先に連絡しましょう。

未回収になっている売掛金の契約書を確認

取引先への連絡や情報収集と並行して、未回収になっている売掛金の契約書を確認しましょう。

署名捺印のある売買契約書や発注書があれば、取引先が代金の支払いについて了承していることを立証できるため、仮差押えや訴訟といった法的な対応に移行した場合に売掛金回収がスムーズに進む可能性が高くなります。

また、「期限の利益喪失条項」「商品についての所有権移転時期」についての内容が契約書に明記されているかも重要な確認ポイントです。

「期限の利益喪失条項」が契約書に盛り込まれていた場合、売掛金の回収スピードを早めることが可能になります。

「商品についての所有権移転時期」が「代金支払い時」と明記されていれば、商品の所有権は売り主にあるため、売買契約を解除し商品を引き揚げることで多少なりとも損失を抑えることができます。

相手の状況に合わせた回収方法を考える

売掛金の回収業務では、相手の状況に合わせた方法を考えることも必要です。

取引先が代金を支払わないのはなぜなのか、相手の会社がいまどのような状態にあるのか。単なる支払い忘れや、自社の請求漏れの可能性も考えられます。納品した商品に不満があったのかもしれません。

売掛金回収はスピードが命ですが、早とちりで間違った行動をとってしまえば取引先との関係が悪化する危険があります。慌てず冷静に判断することが重要です。

とはいえ、相手との関係を維持しつつ確実に売掛金を回収したい場合や、相手に支払う意志がない・支払い能力がないような場合には、法的な対応も必要になります。

状況を見極め、相手の状況に合った方法でスムーズに回収業務を進めましょう。

売掛金回収のステップ

円滑な事業活動を継続するためには、運転資金となる売掛金の回収が不可欠です。貸し倒れとなり自社に深刻な影響を及ぼす前に、速やかに回収手続きを進めることが重要です。

売掛金の回収に着手したら、まずは状況を確認するために取引先へ連絡することから始めましょう。

ここでは、可能な限り取引先との関係悪化を回避しつつ、素早く行動するための手順をご紹介します。

まずは「電話」で確認

売掛金の入金遅延が発生したら、まずは取引先に連絡を取り「支払いが行われたか」を確認してください。こちらの手違いの可能性も考えられます。

相手に原因のある未払いだと確定したら、続いて「支払いが遅れている理由」と「支払いが可能な期日」を確認します。振り込み忘れなどの単純なミスであれば、すぐに回収できるケースがほとんどです。

相手が取引に対して何らかの不満(商品の瑕疵等)を抱いていたり、資金繰りに不安があり支払いを保留していたりするケースも想定できますので、詳しくヒアリングしましょう。

支払う意思はあるが資金がないという場合は、良好な関係性を維持するために入金まで待つ選択肢もありますが、払える分だけ払ってもらう・次回以降の請求に未払い分を分割して上乗せするといった方法も考えられます。

商品の出荷を一時的に停止するのも有効な手段です。

詐欺や嫌がらせなど、はなから支払う意思がみられないような悪質なケースでは、法的な措置を検討しましょう。

倒産や消滅時効のリスクも考え、速やかに行動することが肝心です。

電話で話がつかない場合は「訪問」

電話やメールでは話がつかない・催促しても未入金が続くような場合は取引先を訪問し、直接相手と話し合う必要があります。

取引先の経営状況や相手に支払う意思があるかないかなど、さまざまな可能性を想定し、正確な状況把握に努めましょう。

取引先の経営状況に問題がなく、自社が提供した商品やサービスに不満があり支払いを保留しているような場合は、商品の交換やサービスの改善をすることで解決を図れる可能性があります。

支払う意思はあるものの資金難により支払いが困難な場合は、法的な手続きをとる可能性も視野に入れ、「未払金残高確認書の作成」や「決算書の提出」を依頼しましょう。

これらの書類は、後日差し押さえなどの法的手段による売掛金回収に移行した場合に非常に役立ちます。

連絡が取れない場合や悪質な場合は「内容証明」を送る

約束の期日までに回収ができない場合や相手と連絡がつかない場合、明らかに支払う意志がないと判断できるような場合は、法的な対応をとる必要があります。

まずは、内容証明郵便で支払いの督促をします。内容証明郵便とは「いつ・どのような内容の文書を・誰から・誰宛に送ったか」を日本郵便が証明してくれるもので、配達証明もつければ相手に配達されたことも証明されます。

内容証明そのものには法的な拘束力はありませんが、未入金が続けば法的手段をとると警告する内容証明を出されたことで、プレッシャーを感じた相手が何らかの対応をしてくれる場合があるほか、後日法的な手続きを行うときには証拠として提出することが可能です。

内容証明に反応がない場合は「支払督促」

内容証明郵便による催促を行っても取引先が支払いに応じない場合は、法的手段に移行します。

まずは、取引先の住所地を管轄する簡易裁判所に「支払督促」の申し立てをしましょう。

裁判所から送られた「支払督促」を相手が受領してから2週間以内に異議申し立てがなければ、続いて「仮執行宣言」を申し立てます。

相手が「仮執行宣言付支払督促」を受領してから2週間以内に異議申し立てがなければ、「債務名義」を取得し「強制執行」を行うことになります。

銀行口座・売掛金・不動産・動産など、取引先が所有している財産や債権を調べて特定し、裁判所に「差し押さえ」の申し立てをしましょう。

「支払督促」のメリットは、相手からの異議がなければ裁判所へ出頭する必要がなく短期間で手続きが完了するため、売掛金回収にかかる費用や時間を抑えられるという点です。

しかし、相手が異議を申し立てた場合は通常訴訟へと移行し相手の住所地の裁判所で審理を行うことになるため、回収に時間がかかるだけでなく遠方まで出向く必要があるというデメリットもあります。

請求額が小さい場合は「少額訴訟」がオススメ

少額訴訟は、請求金額が60万円以下の場合に利用できる制度です。

通常の訴訟よりも手続きが簡単で、審理から判決まで1日で終わるので費用も時間も抑えることが可能です。

勝訴すれば、取得した判決がそのまま債務名義となり強制執行の申し立てができますが、裁判所が間に入ることで和解の方向に進むこともありますので、あまり相手との関係性を悪化させたくない場合にも向いています。

大変便利な制度である一方で、注意すべきデメリットもあります。

少額訴訟は1回の裁判で終了するために全ての証拠を債権者側でそろえ万全の準備を整える必要がありますが、もしも相手が通常訴訟を希望した場合は通常訴訟に移行します。

また、勝訴した場合でも、遅延損害金の免除や、分割払いを命じる判決が出ることがあり、判決に不服があったとしても控訴することができません。「異議申し立て」はできますが、その場合も通常訴訟へと移行します。

さらに、同じ簡易裁判所では年に10回までしか少額訴訟を起こすことはできません。

これらのメリットとデメリットを念頭に置いて、少額訴訟を利用するかどうかを検討しましょう。

最終手段は「弁護士に依頼」

売掛金の回収が難航し当事者間での解決が見込めないと考えられる場合は、弁護士や司法書士などの専門家に相談しましょう。

相手によっては、早い段階で弁護士に相談し内容証明郵便を弁護士の名前で送ることで、より強いプレッシャーを与え売掛金の回収に成功する場合もあります。

費用はかかりますが、依頼すれば法的手続きや相手との交渉も全て代行してもらえます(司法書士は、司法書士法3条により、金額が140万円以下の案件のみ取り扱いが可能)。

ただし相手に差し押さえるだけの資産がない場合は、勝訴しても売掛金の回収はできずに終わるばかりか、

成功報酬を支払う義務を負うことになります。

専門家への代行依頼は、相手に資産があることが確認できていて、

確実に回収が見込める場合に有効な手段といえるでしょう。

起こる前の対策が重要!売掛金の未回収を防止する方法3選

売掛金の未回収が発生した場合にとるべき対応をご紹介してきましたが、売掛金の回収業務には多くの手間と時間がかかってしまうものです。

会社の通常業務の妨げとなる未回収を未然に防げるならば、それに越したことはありません。

ここでは、売掛金の未回収を防止するための3つの方法について解説します。

いざというときに頼れる弁護士を探しておく

顧問弁護士がいるような会社なら問題ありませんが、そうでなくとも、いざというときに相談できる弁護士を探しておくことは大切です。

弁護士のなかには、債権回収を得意としている人もいます。

そのような弁護士に掛け売り取引の契約書をチェックしてもらうことで、不利な内容での契約を回避し、事前に未回収リスクを減らせるうえに、トラブルが発生した際には素早く適切な対応ができます。

依頼すれば面倒な手続きや交渉を全て代行してもらうこともできるので、回収業務に会社のリソースを割く必要がなくなり、円滑に通常業務を進めることができるのも大きなメリットといえるでしょう。

与信審査・与信管理を怠らない

「与信審査」とは、新たな掛け売り取引を始めるにあたり取引先の経営状態や返済能力などの信用度を分析し、「取引をしても問題ないか」「いくらまでの取引額を設定するべきか」といった判断をすることです。

「与信管理」とは、与信審査を経て取引を始めてからも定期的に取引先の情報を収集し、経営状態や財務内容の変化に合わせて与信限度を増減させることです。

経営が順調な取引先に対しては与信限度額を増やして取引を拡大し、業績が悪化している取引先の与信限度額は減らしたり、現金での取引に切り替えたりするなどして売掛金の未回収リスクを低減することができます。

「与信審査」と「与信管理」をしっかりと行うことは、会社経営において必要不可欠なリスクマネジメントなのです。

売掛保証サービスの利用

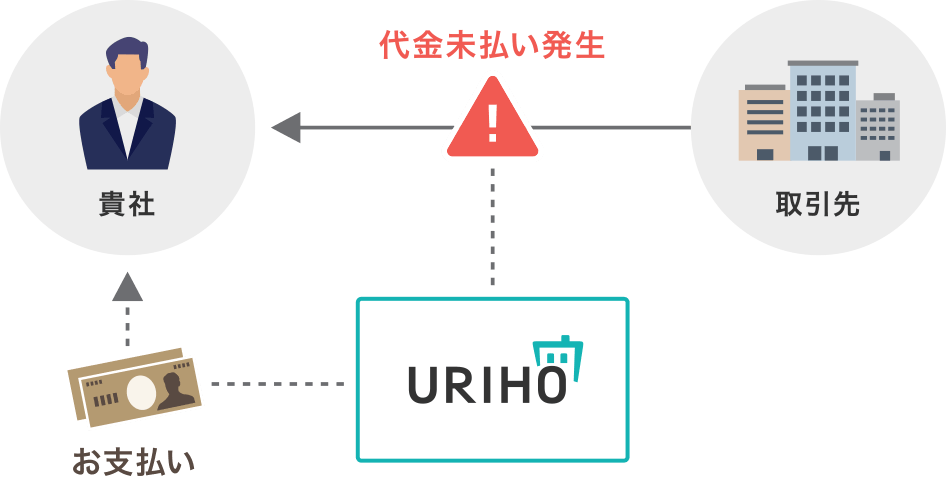

売掛保証とは、売掛金の未回収が発生したときに、取引先に代わって保証会社が売掛金を支払ってくれるサービスです。事故に備える自動車保険のように、取引先の代金未払いに備えることができます。

保証の条件や細かなサービス内容は会社によって異なりますが、例えば11,000社以上の企業が利用している「URIHO」の場合、取引の流れは下図のようになり、取引先の倒産による未回収に加え支払い遅延も保証してくれます。

下記の事例では、未回収の発生をきっかけに「URIHO」を導入したことで、売掛金未回収リスクへの不安がなくなり、営業スタイルもより積極的なものへと変わりました。

「会社を経営していると未入金に対する不安は常に頭の片隅にありますが、URIHOを利用することでそういった不安が無くなりました。」

少ない取引先に売掛金が集中していて未回収が発生したときのリスクが大きかったり、

効率的にリスクマネジメントを行いたい、売掛金回収に手間をかけたくないといった場合は、

売掛保証サービスを利用するのがおすすめです。

売掛金回収で困らないために:売掛金に保証をかけるという選択肢

売掛金の未回収リスクは、会社を運営していくうえで避けては通れない問題であり、取引先が倒産するなどして回収が不可能となった場合、自社の連鎖倒産につながる可能性もあります。

大変な手間と時間がかかるうえに、回収するためのノウハウや、法律の知識など学ばなければならないこともたくさんありますが、決しておろそかにしてはならないのが売掛金の回収なのです。

確実に売掛金を回収することも重要ですが、そもそも未回収が発生することのないよう日頃から対策をしておきましょう。

「売掛保証サービス」を利用すれば、常にリスクマネジメントに神経を尖らせる必要はなくなります。

いざというときに頼れる専門家とのつながりを作り、堅実な与信管理に加えて「売掛保証サービス」を利用することで、自社を脅かす未回収リスクにしっかりと備えましょう。