ファクタリングは企業の資金調達手段として注目されていますが、その中でも3社間ファクタリングは特に利用が広がっています。本記事では、ファクタリングの基本から、3社間ファクタリングのメリットとデメリット、2社間ファクタリングとの違いについて詳しく解説します。

ファクタリングとはそもそもなにか

ファクタリングとは売掛債権を売却して資金を得る行為をいいます。

ファクタリングをすることで資金調達が必要な企業が、未回収の売掛債権をファクタリング業者に譲渡し、早期に資金を得ることができます。日本では企業間の取引は掛け売りが主流であるため、売買の成立と代金の受け渡しには時間差が生じるでしょう。ファクタリングはそのような未収金を商品と見立て、先取りで資金化する方法です。

ファクタリングは資金調達手段の一つであり、融資と並びその代表格とされます。しかし、融資と比較して負担が軽く、容易に資金調達が可能な場合が多いのがファクタリングの特徴です。

関連記事

ファクタリングとはなにか ファクタリングの種類と保証ファクタリングの解説 | URIHO BLOG

保証ファクタリングとはなにか 買取型のファクタリングとの違いもあわせて解説 | URIHO BLOG

売掛保証とはなにか ファクタリングとの違いと実際の利用事例をご紹介 | URIHO BLOG

3社間ファクタリングとは

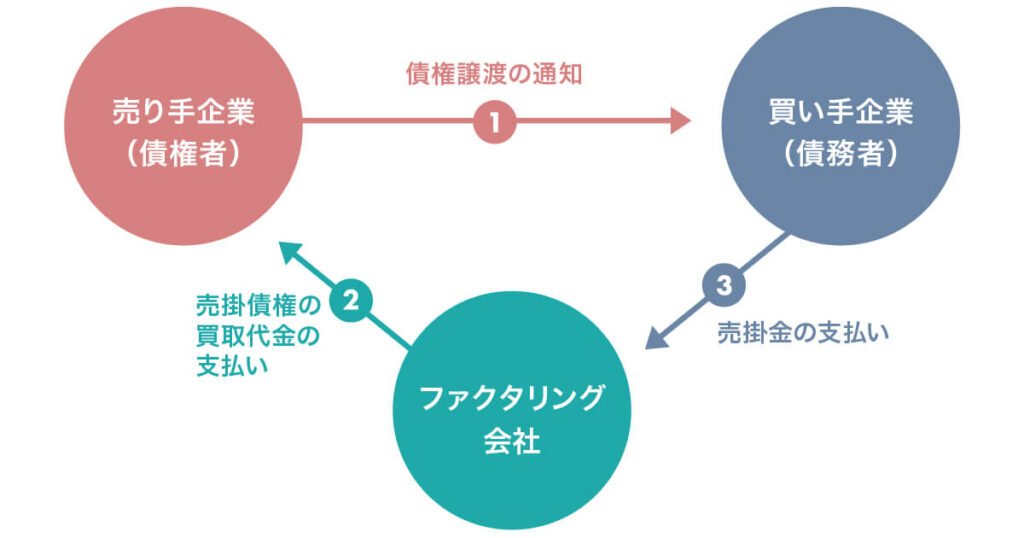

3社間ファクタリングとは、ファクタリング利用者である企業、ファクタリング会社、そして売掛先の3社間で取引が行われる仕組みです。具体的な流れは以下の通りです。

- 企業がサービスや商品の提供

企業が売掛先に対してサービスや商品を提供すると、売掛金が発生します。 - ファクタリングの利用承諾

企業は売掛先に通知し、ファクタリングの利用について承諾を得ます。 - ファクタリングサービスの申し立て

企業はファクタリング会社にサービスを申し立て、契約を結びます。 - 売掛債務の買い取り

ファクタリング会社は売掛先の審査を行い、問題がなければ売掛債務を買い取り、企業に売却代金を支払います。 - 売掛債務の債務譲渡通知

企業(またはファクタリング会社)が売掛先に売掛債務の債務譲渡通知を行います。 - 売掛金の支払い

売掛先はファクタリング会社に売掛金を支払います。

売掛金が発生する前に、企業がファクタリングの利用を検討し、ファクタリング会社と契約を結ぶこともありますが、この取引の大まかな流れは上記のように進行します。

2社間ファクタリングとの違い

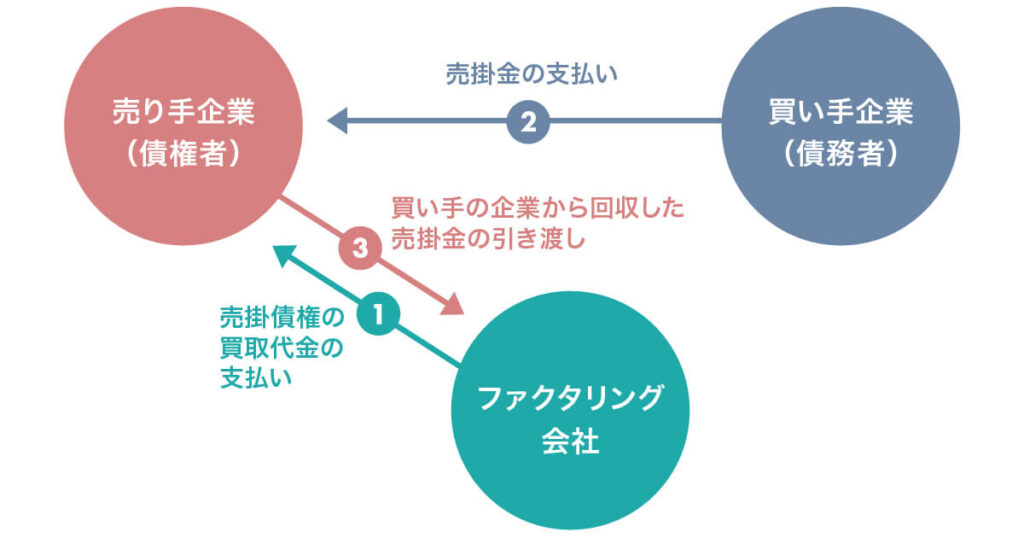

2社間ファクタリングは、3社間ファクタリングとは違い、売掛先が関与せず、ファクタリング利用者とファクタリング会社の2社間で売掛金のやり取りが行われる仕組みです。

関連記事

3社間ファクタリングのメリット

3社間ファクタリングには以下の4つのメリットがあります。

- 手数料が安価

3社間ファクタリングの手数料は一般的に2社間ファクタリングよりも大幅に安いです。これは2社間に比べ未回収リスクが減るため、手数料が抑えられます。 - 審査に通過しやすい

2社間ファクタリングは売掛先が関与しないためリスクが高くなりますが、3社間ファクタリングは取引の透明性が高く、審査に通過しやすいです。 - 返済の手間が省ける

3社間ファクタリングでは、売掛先から直接支払ってもらう仕組みを採用しています。これにより、自社で売掛金の回収を行う手間が省けるため、業務効率が向上し、経営の安定化にも寄与します。 - 安全な取引がしやすい

3社間ファクタリングは取引の透明性が高く、信頼性も高まるため、安心した取引が可能です。全体的に透明性と信頼性が向上することで、取引先との関係も強化される可能性があり、より安全で確実なビジネス展開が期待できます。

3社間ファクタリングのデメリット

2社間より安全で金額面でもメリットの多い3社間ファクタリングですが、以下2つのデメリットもあります。

- 資金調達まで時間がかかる

ファクタリングサービスを利用する一つの特徴としてスピードがあげられますが、3社間ファクタリングの場合、2社間よりも関わる会社が増えるため、社内審査・会議→承諾→契約手続きの流れが複雑になり、入金までのスピードが遅くなってしまいます。 - ファクタリングを利用していることが売掛先に知られてしまう

3社間ファクタリングは、売掛先も関与する形となるため、売掛先に依頼企業がファクタリングを利用することが明らかになります。資金調達の必要性が露呈してしまうことで、不信感、不安感を生じさせる恐れがあり、取引先によっては今後の取引の見直しを検討する場合もあるでしょう。

まとめ

ファクタリングは企業の資金調達における重要な選択肢であり、特に3社間ファクタリングは透明性と信頼性を備えた取引が可能です。手数料の安さや審査のしやすさなどのメリットがありますが、資金調達までの時間や売掛先に対する通知などのデメリットも存在します。資金調達の必要性やビジネスの状況に応じて、2社間と3社間のファクタリングの選択が求められるでしょう。企業にとって最適なファクタリングの形態を選ぶことで、業務効率の向上と経営の安定化に寄与する可能性があります。

売掛金保証サービス「URIHO(ウリホ)」は、取引先の倒産や未入金時に取引代金を代わりにお支払いするサービスです。事前に取引先に保証をかけておくことで、与信管理をしなくても安心して取引を行うことができます。また、督促業務に時間や労力を割く必要がなくなり、営業活動に集中することが可能です。

また、URIHOはすべての手続きがWeb上で完結し、スピーディに利用開始することが可能です。売掛金の回収にご不安がある場合は一度導入をご検討ください。