取引先の未入金に対する備えは、万全ですか?

日本の企業間取引では、先に商品やサービスを納品し、後日売掛金を回収する掛け取引が主流となっています。

この掛け取引で発生すると困ってしまうのが、期日通りに代金が支払われない、未入金です。

未入金となっている売掛金は当然全額回収しなくてはなりませんが、回収作業には大きな負担を伴います。

普段からしっかりと対策を講じて、未入金の発生自体を避けるに越したことはありません。

本記事では、未入金が発生した場合に取るべき対応から、売掛金の回収手順、未入金を防ぐ予防策まで、未入金リスクを減らすための方法について解説していきます。

未入金とは?未収入金との違いは?

※「未入金」の意味や「未収入金」との違いについてご存じの方は、次章「未入金が起こるとこうなる(目次リンク入れてください)」からお読みください。

「未入金」とは、請求済みで支払期日を過ぎているのに支払われていない売掛金のことです。

原因としては、支払い忘れや請求書の紛失のような単純なミスから、経営状況の悪化により支払いが困難な場合、故意による支払い拒否までさまざまなものが考えられますが、どのような理由であれ、未入金が発生した売掛金は早急に回収しなければ自社の資金繰りに支障をきたすことになりかねません。

取引金額が大きい場合はもちろん、少額であっても未入金が積み重なれば、会社に与えるダメージは無視できないものとなります。

また、未入金と同じく回収できていないお金を指す言葉として「未収入金(未収金)」があります。

未収入金は、会社の本業で取り扱っている商品の売買やサービスの提供以外の取引で発生した未回収のお金のことで、会社の土地や有価証券などの売却金がこれにあたります。

債権の発生原因は違っていても、未入金も未収入金も、できるだけ早く回収したいお金である点は共通しています。

未入金が起こるとこうなる

では、未入金が発生する状況とは、どのようなものなのでしょうか。

また未入金が発生するとどうなってしまうのでしょうか。

ここでは、実際に未入金が発生した事例を2つ、ご紹介します。

未入金は、会社の規模や取引の内容に関わらず起こり得るトラブルです。

自社の状況と比べつつ、2つの事例を読んでみてください。

CASE01:ネットビジネスで売り上げは伸びたが…

A社:食品卸売業 / 年商3.4億

当社ではもともと対面取引を中心に行っていましたが、取引先を開拓するために数年前からネット上でのビジネス展開も始めました。

全国を対象にしたことで問い合わせや発注が増え、順調に売上を伸ばす一方で、困ってしまうことも増えてきました。

それが、売掛金の踏み倒しです。

便利なネット上での取引はメリットも多いですが、相手の顔が見えず、取引先の情報が不透明でつかみづらいというデメリットもあります。

ホームページなどで取引先の情報を確認するようにはしていますが、やはり相手の顔が見えないと信用の決め手に欠けます。

対面で取引をする場合は直接相手を見て判断をしていたので、未入金なんて起こったことはなかったのですが……。

また、遠くにある会社との取引が多くなったため、売掛金の回収にも手間がかかるようになりました。

時間をかけて会社まで行っても払ってもらえないばかりか、知らされていた住所にいなかったこともあります。

分割払いで取り決めをした会社も、きちんと支払われるのは最初の数回だけで、支払いが止まってしまうケースが多いです。

回収にかかる手間や費用との釣り合いが取れないので、最近では20万円以下くらいなら回収を諦めてしまっています。

CASE02:詐欺会社から…

B社:衣服卸売業 / 年商1.8億

弊社は詐欺被害に遭った経験があります。

とある交流会で気の合う経営者と知り合い、仕事をするようになったのですが、あるとき大きな取引の話を持ちかけられました。

弊社にとってはかなり規模の大きな内容だったため少し迷いましたが、話があった時点では相手先とは支払い遅延などもなく良好な関係にあると思っていたので、思い切って仕事を請けることに決めました。

仕事自体は問題なく完了したのですが、入金期日を迎えたときに、事件が発生しました。

支払われるはずの入金がなく、この日以降先方とは連絡がつかなくなり、

慌てて調査会社へ問い合わせましたが、いわゆる「取り込み詐欺」を働いている会社とのことでした。

いまだにその詐欺会社の行方は分からず、同業他社でも何件か同様の被害が発生していたようです。

代金が入金されなくても、仕入先への支払いはしなくてはいけないので、会社としての被害額はかなりのものでした。

また、それ以上に相手を人として信頼していただけに、心理的なダメージも大きかったです……。

未入金の発生に気づいたら

もしも実際に未入金が発生したら、どのように行動するべきでしょうか。

未入金の発生は、支払い忘れや請求書の紛失など、故意ではない簡単なミスが原因であることも少なくありません。

請求書の発送忘れなどこちらの手違いや勘違いの可能性もありますから、まずは自社に原因のある未入金ではないことを確認してから、行動を開始しましょう。

ただし、相手の故意、あるいは故意ではなくても資金繰りの悪化により支払うに支払えない状態にあるような場合は、貸し倒れを防ぐために迅速に動く必要があります。

未入金の原因が何であるにせよ、早く回収できるに越したことはないので、早め早めの対応が肝心です。

取引先へ未払い金があることの連絡

支払期日に取引先からの入金がなく、自社に落ち度がないことを確認したら、まずは取引先と連絡を取り「未入金があること」を伝えます。

続いて「支払いが遅れている理由」と「支払いが可能な期日」を確認し、あらためて支払い方法や期日を決めましょう。

単純なミスであれば、この時点で解決できるケースがほとんどです。

相手が取引に対して不満を抱いていたり、資金繰りに不安があり支払いを渋っていたりする場合は、状況に応じた対応や交渉が必要となります。

もっとも手っ取り早い連絡方法は電話ですが、お互いに心理的な負担が少ないうえに催促をしたという証拠が残せるメールも有効です。

電話でもメールでも、今後の相手との関係性を考え、いきなり強い調子で催促をしたり、一方的に入金を指図したりすることは避け、丁寧な言葉遣いや柔らかい表現を心がけましょう。

商品の出荷・サービス提供の停止

相手に支払う意思が見られない、もしくは支払う意思はあっても資金がないなど、未入金があることを伝えても入金がない場合は、商品やサービスの提供を一時的に停止するのも有効な手段です。

取引先との関係悪化が懸念されますが、すでに未入金が発生している状態のまま、さらに売掛金を増やしてリスクを増大させることは好ましくありません。

自社が受ける損害をこれ以上大きくしないことが先決です。

取引先には、未入金となっている代金が支払われるまで、商品の出荷やサービスの提供を停止することを断固とした態度で伝えましょう。

未払いとなった契約書内容を確認

取引先への連絡や交渉と並行して、未入金が発生している売掛金の契約書を確認しましょう。

署名捺印のある契約書や発注書は、のちに法的手段を取る段階へ移行したときに、取引先が代金の支払いについて了承しているという有力な証拠となります。

また、契約書の中に「期限の利益喪失条項」と「所有権移転時期」についての内容が盛り込まれているかも重要なチェックポイントです。

「期限の利益喪失条項」とは、取引先からの入金が遅れた場合に、まだ支払期日が来ていない代金についても支払いを請求できることを定める契約条項です。

期限の利益喪失条項が定められている場合、取引先が倒産しそうになったり、契約書に違反したりした場合など契約書に定められている内容に従い、ただちにその取引先に対して自社が持っている売掛金全額の支払いを求めることができます。

また、商品の所有権が移転するタイミングを定めた「所有権移転時期」を「代金を支払ったとき」としていた場合は、代金が未払いとなっている商品の所有権は自社にあるため、取引先との売買契約を解除し商品を引き揚げることでわずかでも損失を抑えることができます。

相殺できる債権の確認

取引先からの自主的な支払いが見込めない場合は、売掛金と相殺できる債権がないか調べましょう。

債権回収における「相殺」とは、自社と取引先に同じ種類の債権がある場合に、お互いの債権を打ち消し合って帳消しにすることです。

支払いが遅れている取引先に対して、請求するべき売掛金と、自社が支払うべき買掛金が同時に存在している場合に「相殺」を利用することで債権の回収が可能です。

相殺をするのに、契約書による事前の取り決めは必要ありません。

一方からの意思表示のみによって行うことができるので、相殺できる債権がある場合はできるだけ早く、お互いの債権を相殺するという意思表示をする「相殺通知書」を取引先に送付してください。

また相殺通知書を送付するときは、記録に残し、のちに争いになることを防ぐために内容証明郵便を利用しましょう。

相殺は、破産手続きにも優先する強力な手段ですが、契約書に「相殺禁止特約」が設けられている場合や、相殺できない種類の債権である場合は利用できません。

相殺を利用した回収を試みる際には、契約書をよく確認し、不安があれば専門家に相談するのもよいでしょう。

△相殺通知書の書式例

相 殺 通 知 書

××株式会社

代表取締役 ×× ×× 殿

当社は、貴社に対し、令和◯年◯月◯日に貴社から購入した◯◯の売買代金債権(額面額△△万円)の債務を負担しておりますが、他方で、貴社が、令和◯年◯月◯日に、当社に対して発注し、同年◯月◯日に当社が貴社に引き渡した◯◯請負代金債権(額面額△△万円)を有しております。

貴社に対する上記債権につきましては、支払期限以降も支払いを受けておりませんので、本書面をもって、上記債権債務を対当額で相殺することを通知いたします。

令和◯年◯月◯日

○○県○○市○○-○○

株式会社○○○○

代表取締役 ○○ ○○ 印

未払い金回収のための4ステップ

未入金があることを知らせても代金の支払いがない場合や、取引先と連絡が取れず交渉ができないような場合は、法的手段も見据えた売掛金の回収作業に着手します。

取引先が倒産したり、債権の消滅時効が完成してしまったりした場合、売掛金を全額回収できる確率は限りなく低くなります。

未入金となっている売掛金を回収し、自社に深刻なダメージを与える貸し倒れを防ぐためには、素早く行動する必要があります。

売掛金回収について詳しくはこちら

ステップ1.内容証明の送付

取り決めた期日までに代金を支払う様子がない場合や、電話やメールに応じる気配がない場合、明らかに意図的に支払いを拒んでいると考えられるような場合には、内容証明郵便を利用して「未入金が続けば法的手段を取る」と強めに警告する意味合いを兼ねた「督促状」を送付します。

ただし、継続的な取引があるなど、できるだけ取引先との関係を悪化させたくない場合は、まずは督促状よりもニュアンスが柔らかな「催促状」から送りましょう。

催促状や督促状に法的な拘束力はありませんが、「いつ・どのような内容の文書を・誰から・誰宛に送ったか」を日本郵便が証明してくれる内容証明郵便で送ることで、相手にプレッシャーを与える効果が期待できるほか、後日法的な場に移行した際には催促を行った証拠として提出できます。

ステップ2.支払督促

内容証明郵便で催促状や督促状を送っても取引先が支払いに応じる様子がみられない場合は、法的手段を用いた回収へと移行します。

最初の手続きとして、まずは簡易裁判所に「支払督促」を申し立て、裁判所から取引先へ代金の支払いを命じる督促状を作成・発行してもらいましょう。

一定期間内に相手からの異議申し立てがなければ、続いて「仮執行宣言」を申し立て、「仮執行宣言付支払督促」を出してもらいます。

これが確定すれば、債務名義を取得して強制執行を行うことができるようになります。

支払督促は訴訟と違い短期間で手続きが完了するため、未入金回収の負担を軽くできるメリットがある反面、相手から異議があった場合は通常訴訟へと移行してしまうというデメリットもある方法です。

取引先が遠方の場合や相手との間に争いがある場合は、利用を慎重に検討する必要があります。

ステップ3.少額訴訟

請求金額が60万円以下の場合は、「少額訴訟」を利用できます。

通常の訴訟よりも手続きが簡単で、原則として1回の審理で判決まで終わるため回収にかかる費用や時間を大幅に抑えることができます。

勝訴すれば債務名義を取得して強制執行の申し立てができますが、和解による解決も期待できるので、取引先との関係性をあまり悪化させたくない場合にも有効です。

メリットが多く便利な制度ですが、相手が少額訴訟を望まない場合は通常訴訟に移行してしまうことや、判決に不服があっても控訴ができないなどのデメリットも存在します。

また1日で終わらせるために、期日までに必要な書類や証拠をすべて自社で用意しなければなりません。

少額訴訟は、相手との間に争いがない場合や、内容が複雑ではなく必要な書類がそろっている場合におすすめの手段です。

ステップ4.最終手段:弁護士に依頼

もはや当事者間での解決が不可能な状況に陥った場合や、通常訴訟や強制執行など複雑な手続きを必要とする法的手段を取らなければならない段階に至った場合は、弁護士や司法書士などの専門家に相談しましょう。

同じ内容証明郵便を送るにしても、弁護士の名前で送ることでより強いプレッシャーを与え、支払いに応じてもらえる場合もあります。

費用はかかるものの、依頼すれば煩雑な回収業務を丸ごと任せてしまうこともできるので、回収業務に追われて本業に影響が出る心配がなくなる点は大きなメリットです(司法書士は、司法書士法3条により、金額が140万円以下の案件のみ取り扱いが可能)。

ただし、相手が差し押さえられるだけの資産を持っていない場合は、訴訟で勝訴しても売掛金の回収ができないばかりか、成功報酬を支払う義務を負うことになります。

専門家による回収業務の代行は、確実に回収が見込めるだけの資産が相手にあることを確認できている場合に依頼しましょう。

未入金や売掛金の未回収リスクを防ぐには?

ここまで未入金が発生した場合の対応についてご紹介してきましたが、大きな負担がかかる回収業務を避けるためには、まず未入金を発生させないことが重要です。

ここでは、未入金の発生を未然に防ぐために実践したい3つの方法を解説します。

売掛金の適切な管理

売掛金は後日回収しなければならないお金ですから、厳密に管理し、きちんと請求しなくてはいけません。

売掛金には時効があり、請求しないまま支払期限から5年が過ぎると債権が消滅してしまうため、未入金に気付かず放置していると最終的には回収が不可能になってしまいます。

未入金を見逃さないためには、売掛金の残高を確認しやすくする「売掛年齢表」の活用や、「売上債権回転率」「売上債権回転期間」を算出し、売掛金の回収状況を把握することが大切です。

また、未入金の原因は、人的なミスによるものも少なくありません。

請求書の記入間違いや送付漏れなどのケアレスミスに対する防止策を講じるほか、ミスが発生したときに迅速に取引先への対応ができるよう、日頃から関連部署とのスムーズな連携体制を作っておきましょう。

与信管理の強化

互いの信用の上に成立する企業間の掛け取引では、取引先の経営状況や支払い能力を見極め、適切な取引額を設定する「与信審査」と「与信管理」も重要です。

取引先の経営状況を見誤り、相手の支払い能力に見合わない大きな掛け取引を行ってしまうと、未入金の発生を招き自社が損害を受ける可能性があります。

継続的に取引している会社でも、定期的に情報を収集し、経営状況や財務内容の変化に合わせて取引額を増減させることで、未入金の発生を防ぐことが可能です。

業績が好調な取引先に対しては取引限度額を増やし、経営が悪化している兆候がみられる取引先の取引額は減らす・現金取引に切り替えるなどして、適切な与信管理を徹底しましょう。

売掛保証サービスの利用

未入金トラブルに対する不安はあるけれど、売掛金管理や与信審査にそこまでコストをかけることができない・人的リソースが足りないといった場合には、売掛金の未回収リスクを保証してくれる「売掛保証サービス」を利用する方法もあります。

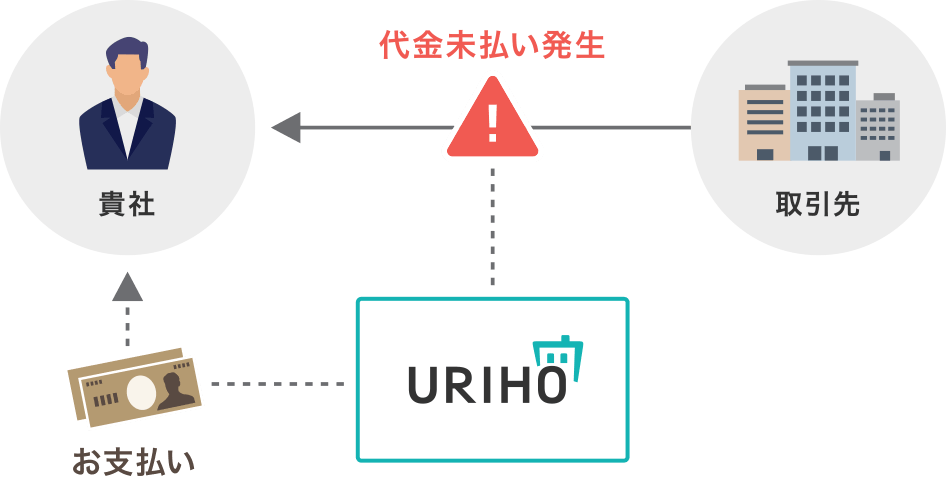

売掛保証サービス「URIHO」では、取引先の倒産や売掛金の入金遅延が発生したときに、取引先に代わって売掛金を支払ってくれるので、万が一未入金が発生しても自社がダメージを受けることはありません。

また、自社だけでは正確な与信審査が難しい遠方にある企業や新設企業、個人事業主も保証対象にできるため、新規の取引先との掛け取引も安心して行えます。

初期費用や保証金手数料が不要なうえに自社に合ったプランを選んで利用できる定額制のサービスなので、あまりコストをかけずに未入金トラブルに備えたい中小企業やベンチャー企業におすすめです。

未入金は「起こる前」に防ぐ:売掛保証サービスのススメ

企業の規模や取引金額の大小を問わず、信用取引を行う以上は、未入金が発生するリスクは避けられません。

しかし、厳密な売掛金管理と正確な与信管理を徹底すれば、未入金トラブルが発生する確率をゼロに近づけることは可能です。

さらに、それらの対策に加えて売掛保証サービスを導入しておけば、もし未入金が発生してしまったとしても、保証会社が売掛金を保証してくれるので自社が損害を被る心配はなくなります。

取引先の倒産や取り込み詐欺のような、自社ではどうしようもない未入金トラブルに対しても、備えがあると考えれば安心ですね。

未入金を防ぐためにできる限りの対策を取ったうえで、それでも起きてしまう未入金トラブルに対する最後のとりでとして、売掛保証サービスの導入を検討してみてはいかがでしょうか。