企業はたとえ業況が良く黒字であっても、運転資金を把握していなければ資金不足におちいる可能性は否めません。そのため、運転資金を把握することは非常に重要です。

この記事では、運転資金の概要やキャッシュフローとの違い、運転資金の計算方法について紹介します。運転資金について詳しく理解し、資金繰りを安定させ経営維持に役立てましょう。

運転資金とは?

運転資金とは、企業が事業を継続するうえで必要となる手元資金です。具体的には、仕入代金、広告宣伝費、通信費、水道光熱費、交際費など、事業を営む際に発生するコスト全般が該当します。

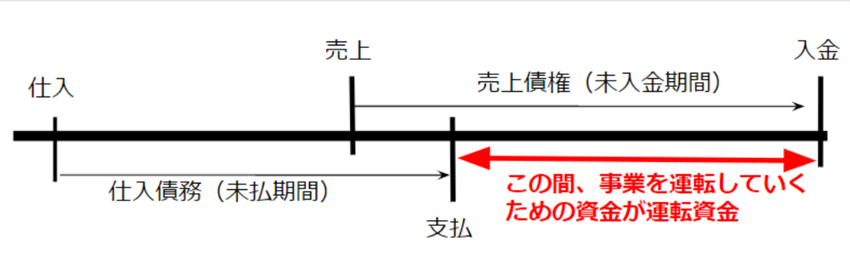

商取引の大半は掛取引です。掛取引は信用取引であり、キャッシュアウトが先行して行われるビジネスモデルのため、支払いから回収までに時間のズレが発生します。運転資金は、この時間のズレを埋めるための資金です。

資金繰りに余裕がある場合、運転資金を考慮する必要はありませんが、企業の資金が不足しそうな兆候があれば、早めに必要な運転資金を見極めて調達方法を検討する必要があります。

関連記事

売掛債権とはなにか 売掛債権の種類と時効について解説 | URIHO BLOG

売掛金とはなにか 用語の解説と売掛金の回収方法について | URIHO BLOG

運転資金の種類

運転資金は、いくつかの種類があり大きく4つに分類できます。

経常運転資金

経常運転資金は、企業が営業活動をしていくために必要となる資金です。通常「運転資金」と聞くと、この経常運転資金を指すことが一般的です。

増加運転資金

増加運転資金とは、経常運転資金が増加した部分です。増加の理由は、事業拡大に伴う売上増加といった前向きなもの以外にも、売上債権の回収長期化や支払サイトの短縮、滞留在庫の発生など、後ろ向きな理由もあります。

減少運転資金(赤字補填資金)

減少運転資金(赤字補填資金)は、店舗の閉鎖など事業を縮小していくときや、事業が赤字の時に補填にかかる資金のことです。

減少運転資金(赤字補填資金)は、後ろ向きな運転資金のため、金融機関からの融資のハードルは高くなります。そのため、経営改善計画をしっかりと立てる必要があります。

季節性運転資金

季節性運転資金とは、毎年一定時期に必要となる追加の運転資金です。たとえば、クリスマス商戦や年末年始の売り出しなどといった繁忙期に向けた資金需要があげられます。

また、夏や冬に社員に支給する賞与資金や、法人税や事業税など決算の2ヵ月後に必要になる納税資金も季節性運転資金に含まれます。

運転資金の計算方法

運転資金は、「棚卸資産」「売上債権」「仕入債務」の3つの会計要素を使って計算します。

売上債権(売掛金・受取手形)+棚卸資産 - 仕入債務(買掛金・支払手形) = 運転資金

3つの会計要素は、どれも売上の増減に連動します。通常、売上が増えれば運転資金は増加し、売上が減少すれば運転資金も減少します。

具体例

- 棚卸資産が500万円、売上債権が650万円、仕入債務が500万円の場合、運転資金は650万円

650万円+500万円-500万円 = 650万円 - 棚卸資産が1250万円、売上債権が1450万円、仕入債務が1100万円の場合、運転資金は1600万円

1450万円+1250万円-1100万円 = 1600万円

具体例からわかるように、取引の規模が大きくなれば運転資金も増加します。

キャッシュフローと運転資金の関係

キャッシュフローは、お金の流れを示す財務指標です。一事業年度のキャッシュフローは、財務三表の一つである「キャッシュフロー計算書」に表示されます。

キャッシュフローは以下の3つの主要な要素から構成されます。

| 営業活動キャッシュフロー | 営業活動に係る販売仕入など、本業に関わるお金の増減が記録されている。 |

| 投資活動キャッシュフロー | 固定資産の売却や有価証券などの売却によるお金の増減が記録されている。 |

| 財務活動キャッシュフロー | 主に金融機関からの借入の増減が記録されている。 |

運転資金は、キャッシュフロー計算書の営業活動キャッシュフローにおいて重要な役割を果たします。

運転資金が増えると営業活動キャッシュフローはマイナスになり、運転資金が減ると営業活動キャッシュフローはプラスになります。

運転資金は売上債権や仕入債権など、実際には現金の動きがない会計要素で計算されますが、キャッシュフローは現金の動きのみに焦点を当てるため、より具体的な企業の財政状況を確認できます。

関連記事

資金繰りの解説 重視すべきポイントとキャッシュフローとの違いについて | URIHO BLOG

売上債権回転期間とは?

運転資金は売上高と連動して増減するため、売上高との比率から運転資金が過大となっているかをチェックできます。

売上高との関連指標に「売上債権回転期間」があります。売上債権回転期間は、所有する売上債権を回収するまでにどのくらいの期間を要するかを表す指標で、以下の計算式で求められます。

売上債権回転期間 = 売上債権 ÷ 売上高

- 例:売上債権が200万円で売上高が100万円の場合、売上債権回転期間は2ヵ月

200÷100=2

売上債権回転期間の計算結果が大きければ、回収遅れや回収不能額が発生している可能性も考えられます。売上債権回転期間を短縮することで、企業のキャッシュフローを改善し、資金繰りを健全に保つことができます。

売上債権回転期間の評価は1つのデータだけでは難しいため、過去のデータや業界の平均値と比較することが重要です。

関連記事

売上債権回転期間の解説 計算方法もあわせて紹介 | URIHO BLOG

まとめ

運転資金は、企業が経営活動を円滑に遂行し、支払い義務を履行するためにも重要な指標です。運転資金は、以下の4つの種類に大別できます。

- 経常運転資金

- 増加運転資金

- 減少運転資金(赤字補填資金)

- 季節性運転資金

運転資金は、「棚卸資産」「売上債権」「仕入債務」の3つの会計要素を使って計算します。これら3つの会計要素は売上高との関連性が強く、通常は売上高に比例して運転資金は増減します。売上高比率に比べて運転資金がふくらんでいれば、両者の関係はいびつといえます。運転資金と売上高の関連からチェックをする指標には「売上債権回転期間」があります。

企業は運転資金のバランスを適切に把握することで、必要な場合には資金調達や在庫管理などの戦略を採用できます。運転資金の理解を深め経営に役立てていきましょう。