企業間での取引において、「手形(てがた)」を用いることがあります。

「取引先から手形取引を求められたけど、どうすればいいか分からない」という方もいらっしゃるのではないでしょうか。

この記事では、手形とはどのようなものなのかに加え、取引の流れや手形の記入方法などについて詳しく解説していきます。

手形とは

手形とは、一定期日に代金を支払うことを約束した証券のことです。

掛け取引における決済手段の1つとして用いられます。

なお、手形に似ているものとして小切手があります。

手形は基本的に期日にならないとお金を受け取れませんが、小切手は受け取ったらすぐに現金化できるという点で異なっています。

手形の種類

手形には「約束手形(やくそくてがた)」と「為替手形(かわせてがた)」の2種類があります。

2者間でやりとりされるのが「約束手形」

約束手形は、手形を振り出す「振出人(ふりだしにん)」と、手形を受け取る「受取人(うけとりにん)」の2者間でやりとりされる手形のことです。

振出人が代金を支払う側で、受取人が代金を受け取る側にあたります。

手形取引において、多くの場合はこの約束手形が用いられます。

3者間でやりとりされるのが「為替手形」

それに対して為替手形は、振出人と受取人のほかに「支払人(しはらいにん)」が存在します。

手形を振り出す振出人と、その手形に記載された額を支払う支払人、そして手形や代金を受け取る受取人の3者間でやりとりが発生します。

約束手形では振出人=支払人ですが、為替手形では振出人≠支払人である点がポイントです。

ただ、現在では為替手形はほとんど使われていません。よって、以降は約束手形に関して解説していきます。

手形取引の流れ

手形取引は、基本的には以下のような流れで行われます。

①受取人が振出人に対して商品やサービスを提供する

②商品・サービスの代金として、振出人が受取人へ約束手形を振り出す

③支払期日になったら、受取人は手形に記載された支払銀行(振出人の取引銀行)へ行って手形を呈示する(*)

④振出人の当座預金から代金が引き落とされる

⑤受取人へ代金が支払われる

*受取人が支払銀行へ直接行って支払いを受けられるのは、受取人と支払銀行の間で普段から取引がある場合などに限られています。

よって、実際は、支払銀行へ行くのではなく、受取人が自分の取引銀行へ取立てを依頼して支払いを受けることがほとんどです。その場合は、約束手形を受け取ったらすぐに取立てを依頼しておくと、依頼忘れなどのミスを防げるのでおすすめです

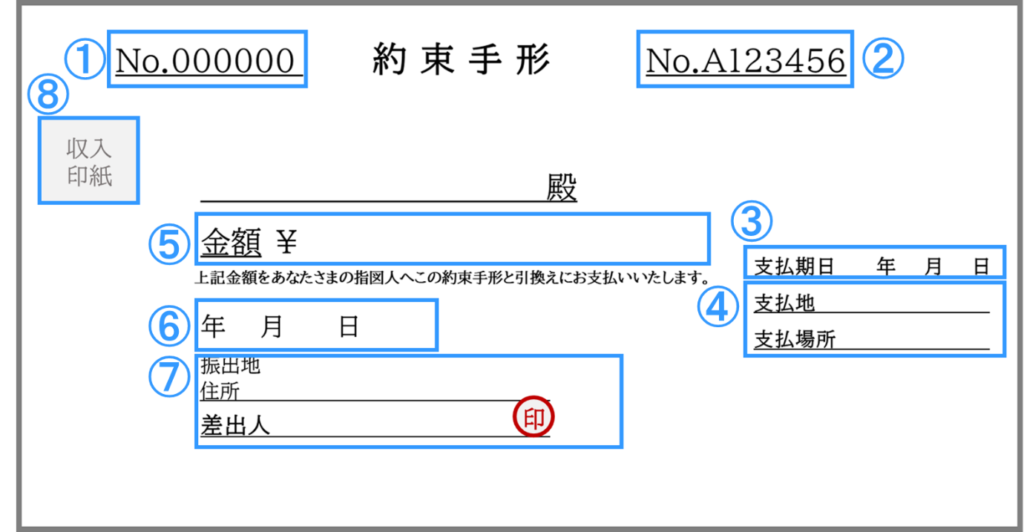

手形の書き方

手形にある各項目について解説していきます。

①管理するための番号

振出人側で管理するために使う項目です。振出人が自由に記入できます。

②手形番号

金融機関によってあらかじめ印字されています。

③支払期日

この日に振出人の当座預金口座から代金が引き落とされます。

直接支払銀行から支払いを受ける場合、受取人は支払期日から2営業日以内(支払期日を含む3営業日以内)に手形を銀行に呈示しなければなりません。

④支払地

振出人の取引銀行のことです。

受取人が直接支払いを受けたい場合は、ここに記載された銀行に行く必要があります。

⑤金額

基本的にチェックライターで印字します。もしも手書きで記入する場合は、漢数字(1→壱、10→拾など)で表記します(これが守られていない場合、手形が無効になってしまいます)。

また、振り出した後に勝手に金額を変更されないように、金額の前後は必ず埋めておきましょう。チェックライターの場合は金額の頭に「¥」、末尾に「※」や「☆」などを印字することが多いです。手書きの場合は頭に「金」、末尾に「也」をつけることが一般的です。

なお、金額が訂正されているものも支払いを受けることができません。もしも金額のミスや変更が生じた場合は、手形を新しく振り出す必要があります。

⑥振出日

基本的には、受取人に手形を渡す日を振出日とします。

振出日を支払期日より後の日付にしてしまった場合、手形は無効となるので注意してください。

⑦振出人

会社の住所と法人格、会社名を記入します。

ゴム印でも構いませんので、代表者の肩書と氏名も記入しましょう。このとき、銀行印の押印も忘れないようにしてください。

⑧収入印紙

金額によっては収入印紙を貼付する必要があり、手形に記載した金額によって収入印紙の金額も変わります。

10万円未満:不要

~100万円以下: 200円

~200万円以下: 400円

~300万円以下: 600円

~500万円以下:1000円

手形の支払いサイト

手形の支払いサイトは、手形の振出日から支払期日までの期間を指します。

手形を用いない取引における支払いサイトは30日サイト(月末締め・翌月末払いなど)が多いですが、それに比べて手形では60日や90日、120日など長期になることが多いです。

振出人(支払い側)にとっては、支払いが後になるほど資金繰りが安定しやすくなりますが、逆に受取人にとっては資金繰りが悪化する要因になりかねません。

支払いサイトに関しては、振出人と受取人の間でしっかり合意を得るようにしましょう。

なお、下請法では、下請事業者に対して割引困難な手形(繊維業では90日サイトを超える手形、その他の業種では120日サイトを超える手形)を振り出すことが禁じられていますので、注意が必要です。

▼支払いサイトについてより詳しく知りたい方はこちら

手形の割引とは

受取人が手形を現金化する手段として、支払期日まで待つ以外にもう1つ、「手形の割引」という手段があります。

手形の割引とは、期日前の手形を金融機関に買い取ってもらうことです。手形に記載された金額から割引料(期日までの利息分)を差し引いた額を受け取ることができます。

割引料は、各金融機関が定める利率や振出人および受取人の信用状態などによって変化します。

割引をすることで支払期日より前に代金を受け取ることができますが、受け取れる金額は手形の金額よりも少なくなってしまいます。

資金繰りが悪化して急に現金が必要になったときなど、緊急時のための手段と言えるでしょう。

手形のジャンプとは

「手形のジャンプ」とは、振出人が、受取人の合意を得たうえで支払期日を延ばすことです。

手形を振り出したものの、資金が足りず支払期日に支払えない状況になってしまったといった場合に行われます。

ジャンプには、すでに振り出した手形に記載されている支払期日を受取人に訂正してもらう方法と、新しく手形を振り出す(「書換え」と言います)方法の2種類があります。

もしも書換える場合は、古い手形と新しい手形の2つが存在してしまいます。

2重決済を防ぐために、振出人は確実に古い手形を回収・処分しておくようにしましょう。

万が一期日に支払いが不可能だと判明したら、まずはジャンプできないか受取人に交渉することがおすすめです。

期日に支払いができないと「不渡り(ふわたり)」になってしまいます。

手形の不渡りとは

不渡りとは、何らかの理由によって、期日を過ぎても手形の支払いが行えないことです。

不渡りには0号不渡り・1号不渡り・2号不渡りの3種類があり、不渡りの理由によって分類されます。

0号不渡りには、形式の不備、支払呈示期間を過ぎているなどといった場合が該当します。

振出人の信用に関わるものではないので、不渡届は作成されず、銀行取引停止処分も受けません。

1号不渡りは、口座の資金不足や、振出人と銀行の間で取引がない場合(当座預金を解約したなど)が該当します。

これは振出人の信用に関わる問題なので、不渡届が作成され、銀行取引停止処分の対象となります。いわゆる「不渡り」はこの1号不渡りのことを指しています。

2号不渡りには、0号不渡りにも1号不渡りにも該当しないものがすべて分類されます。具体的には、手形は振り出したものの商品が納品されなかったなどの契約不履行時や、偽造・盗難された手形であった場合などが当てはまります。

2号不渡りも処分の対象ですが、異議申立てを行えば処分の猶予を受けることが可能です。

不渡りを発生させた会社(振出人)

1号不渡りまたは2号不渡りを発生させてしまった場合、金融機関が不渡届という書類を作成し、手形交換所に提出します。

不渡届を受け取った手形交換所は、「不渡報告」にその旨を掲載し、すべての金融機関に通知します。これは「この企業と取引する際は注意しましょう」という注意勧告のようなものです。

金融機関からの信用が低下してしまうので、借入などが難しくなってしまいます。

そして1度目の不渡りから半年以内に2度目の不渡りを発生させてしまうと、銀行取引停止処分を受けることになります。

この処分を受けると、借入や当座預金を用いた取引が2年間行えなくなってしまいます。

借入を受けられないのは経営面に大打撃ですし、信用も大きく低下してしまいますので、銀行取引停止処分は事実上の倒産とみなされることが多いです。

不渡手形を発行された会社(受取人)

逆に、受け取った手形が不渡りになってしまった場合はどうすればよいのでしょうか。

受取人には、支払われるはずだった金額分の損失が発生してしまいます。

ただ、不渡手形は完全に効力を失っているわけではありませんので、振出人に対して訴訟を起こすことも可能です。

しかし、訴訟を起こしたからといって確実に回収できる保証はなく、なおかつ訴訟には時間的・金銭的コストがかかってしまいます。

不渡り手形を渡される前に

手形による支払いを受ける場合は、少なからず不渡りのリスクがあることを念頭に置いておきましょう。ただ、リスクを最小限に抑えておくに越したことはありません。

「手形支払いに応じたものの、不渡りのリスクは怖い」。

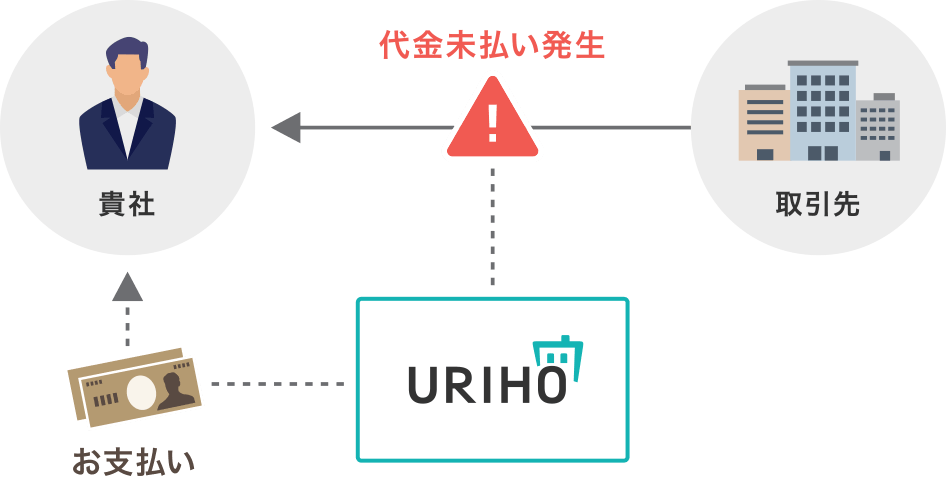

そんな方におすすめなのが、売掛保証サービス「URIHO(ウリホ)」です。

URIHOは、取引代金の未入金時に代わりにお支払いする売掛保証サービスです。

未入金リスクの解消だけでなく、売上拡大や与信管理業務効率化も後押しします。

URIHOはWeb完結にすることで営業コストを下げて、今までにない低価格でサービスを提供しています。

会員登録~保証の申し込みなど、すべての手続きがWebで完結するのでスピーディに保証を利用することが可能です。

まとめ

今回は手形について詳しくご紹介しました。

手形を振り出す側にとっては、支払期日まで時間があることで資金繰りに余裕が出やすい一方で、受け取る側にとっては資金繰りを圧迫する要因になり、なおかつ不渡りのリスクが発生してしまいます。

本当に手形取引に応じていい相手なのかを吟味したり、URIHOのような、与信管理も行う売掛保証サービスを利用したりするなどして、リスク対策をしてみてはいかがでしょうか。