新型コロナウイルス感染拡大の影響もあり、企業の倒産リスクが高まっています。こうした中、自社はもちろん、取引先の倒産に対して対策を考えている方も多いことでしょう。

そこで本記事では、取引先が倒産した場合の対処法や、日頃しておくべき備えについてご紹介します。

取引先の倒産は突然起きる

取引先の倒産は、何の前触れもなく起こることが多いです。そして、納品予定の商品が残っていたり、未回収の売掛金の支払いを待っている途中だったりすることも少なくありません。

取引先の倒産は、自社の経営にダイレクトに影響します。そのため、取引先の経営情報には日頃からしっかりとアンテナを張っておき、備えを十分に行っておくことが欠かせません。被害を最小限に留めるためにも、倒産の情報を聞きつけた際に適切な対応をすることが重要です。

取引先倒産時にまず行うのは「情報収集」です。そのうえで債権がある場合には「スピーディな回収」を目指す必要があります。

まずは情報収集

取引先が倒産した場合、まずは冷静に情報収集に努めることが大切です。突然のことに慌ててしまうことがあるでしょうが、まずは次にお伝えする6つの情報をしっかりと集めてください。ここでの情報収集によって、今後の対応が変わります。

<集めるべき情報>

- 再建型か、清算型か?

- 取引先に対する債務の確認

- 代表者の居場所

- 出荷予定の商品の確認

- 担保・保証人の有無

- 他の債権者の動向

①再建型か、清算型か?

取引先の倒産情報が耳に入ったら、まずは「再建型」もしくは「清算型」のうち、どちらのタイプの倒産なのか把握しましょう。倒産の形態により、その後の対応が異なってくるからです。

<再建型>

・手続き……民事再生法、会社更生法による

・営業……営業は継続できることが一般的

<清算型>

・手続き……破産法、特別清算法(会社更生法、民事再生法による場合もあり)による

・営業……停止

再建型の場合、取引先は営業を継続する可能性が高いため、ある程度債権回収の予測を立てることができます。

一方、清算型の場合には営業が停止するため、再建型と比較すると回収が難しいのが実情です。

②取引先に対する債務の確認

取引先に対する債務状況も確認しましょう。具体的には、未回収の債権がないかどうか次のような形で確認していきます。

- 取引先と結んだ契約書をもとに債権額や種類を確認

- 帳簿や注文書を調べる

- 取引先から受け取った手形を確認

③出荷予定の商品の確認

出荷予定の商品がないかどうかも確認します。取引先が倒産した場合、たとえ商品を出荷しても代金の回収はまず望めません。そのため、基本的には販売の中止を選択することになります。

④担保・保証人の有無

売掛金に担保がついていないかどうかについても確認しましょう。あわせて、保証人の有無も確認してください。取引先が倒産しても保証人には請求を行うことができるので、回収による損失を抑えることができます。

⑤代表者の居場所

取引先倒産時には、その取引先の代表者の居場所を確認することも欠かせません。最悪の場合、代表者に逃げられてしまい、回収できなくなる可能性があるからです。

万が一の事態に備え、代表者の所在は定期的に確認しておくようにしてください。

⑥他の債権者の動向

可能であれば、他の債権者の動向も確認しておくようにしましょう。たとえば、取引先の不動産に担保を設定している場合、他の債務者も同様に担保を設定しているケースは珍しくありません。そのことを知らずに担保権を実行すると、想像以上に回収額が低くなってしまう可能性があります。

こうした事態を避けるためにも、他の債務者の動向には常に目を配っておくことが大切です。

債権回収の方法

情報収集を終えたら、次に債権の回収に移ります。少しでも早く、そして多くの回収を目指すためには、次のような方法を実行してください。

- 相殺

- 商品の引き上げ

- 担保権の実行

- 仮差押え

- 債権譲渡

相殺をすると、取引先に対する債務を減らしつつ債権の回収を実現できます。また、自社の商品が取引先に残っている場合には、その商品を引き上げることで売掛金の回収を図りましょう。そして不動産への抵当権、または保証人を設定している場合には担保権を実行してください。

場合によっては、裁判所を通して強制執行の手続きを行う前に、仮差押えという形で取引先の財産を保全することも可能です。また、本来の債権額よりも金額は低くなってしまいますが、債権回収会社などに依頼し、売掛債権を譲渡するという方法もあります。

▼関連記事

相手が交渉に応じてくれない場合

相手が交渉に応じてくれない可能性も考えられます。その場合は、法的手段に行使し、相手の資産の保全措置をとったり、または強制執行したりすることも方法の一つです。

保全措置には、債務者の同意などは不要で、仮差押、仮処分のいずれも保証金のみで実行することが可能です。

強制執行には、債務名義が必要となります。債務名義には、民事訴訟、調整証書のほかに公正証書があります。

公正証書を債務名義にするためには、債務者が強制執行を承諾する文言が入っている必要があります。(代理人でも可)

これらの手続きに感しては個人でも行うことが可能ですが、手続きが煩雑で専門知識を必要とするので、弁護士と相談しながら進めることをオススメします。

日頃の備えが大切

取引先の倒産時に即座に動けるようにしておくためには、日頃の備えが重要となります。具体的には、次のような取り組みを平時の状態から行っておくことが大切です。

- 倒産時を踏まえた契約書(契約条項)の作成

- 相殺権の確保

- 相殺予約の合意

- 担保の追加提供を求める

- 「動産売買先取特権」行使のための書類の準備

- 取引先の与信管理

相殺権は、相殺できる状態になってさえいれば一方的な意思表示のみで債権回収を図ることができるという点で、倒産時において有効な手段になります。ただし、基本的に弁済期が到来していないと相殺はできないため、弁済期前であっても相殺できるという意思確認、いわゆる「相殺予約の合意」をあらかじめ取りつけておくと安心です。

▼関連記事

動産売買先取特権とは、動産を売った場合に、他の債権者に優先して債権を回収できる権利のことです。いざという時に担保物件から回収ができるようにするためにも、売掛金が膨らんできた場合には忘れずに担保追加の依頼を行っておきましょう。

取引先の「与信管理」も忘れてはいけないポイントです。取引先が倒産すると売上へのダメージは計り知れません。リスクに備えるためにも、日頃から与信管理をしっかりと行っておくことが大切です。

▼関連記事

売掛金に保証をかけるという選択肢

企業単位で本腰を入れて与信管理を行う場合には、専門の部署を立ち上げるなどの必要もあります。ただし、特に従業員数が少なく人手の足りない企業の場合、新規獲得や継続取引の維持といった営業活動に追われ、与信管理まで手が回らないのが実情ではないでしょうか。

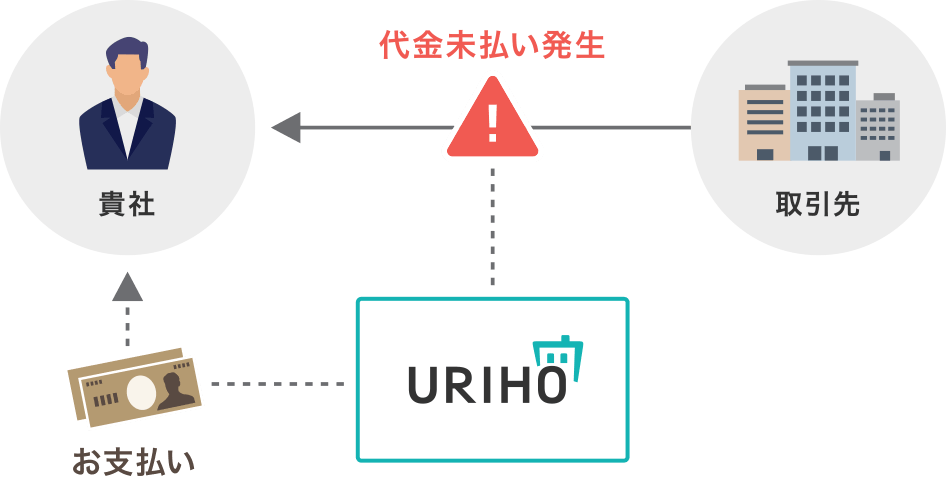

「売上は上げたい、でも取引先の倒産は怖い」 そんなジレンマを解決するのが、「売掛金保証サービスURIHO(ウリホ)」です。

URIHOは、取引先の倒産や未入金時に取引代金を代わりにお支払いするサービスです。事前に取引先に保証をかけておくことで、与信管理をしなくても安心して取引を行うことができます。また、督促業務に時間や労力を割く必要がなくなり、営業活動に集中することが可能です。

さらに、URIHOはWeb完結にすることで営業コストを下げ、今までにない低価格でサービスを提供します。会員登録に始まり、保証の申し込みなどすべての手続きがWebで完結するので、スピーディに保証を利用することが可能です。 初回の1ヵ月は無料となっていますので、この機会に試してみてはいかがでしょうか。

まとめ

取引先の倒産は、意図していなかったタイミングで起きることがほとんどです。企業として被害を最小限に抑えるためには日頃の備えが必要なことは言うまでもありません。さらに踏み込んで、万が一取引先が倒産してしまった場合の対応まで想定しておくと安心です。平時の備えは、緊急時にその力をいかんなく発揮します。ぜひ、今から少しずつ対策を進めていきましょう。