連鎖倒産とは、一つの企業の倒産が取引先や関連企業の倒産を引き起こす現象を指します。この記事では、連鎖倒産のメカニズムとそのリスクを低減するための対策について詳しく解説します。倒産した企業への依存度が高い企業ほど、そのリスクは増します。適切な対策とその活用方法を理解することで、ビジネスの安定を図ることができるでしょう。

そもそも倒産とは?

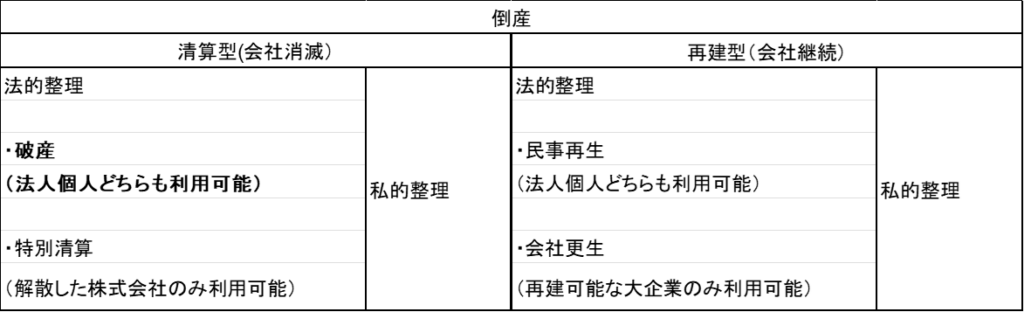

倒産とは、企業が経済的な困難により、事業を継続することができなくなった状態を指します。具体的には、経営が成り立たなくなる、売掛金や手形などの支払いが不可能になるなどの状況が含まれます。倒産には、「法的倒産」と「私的倒産」があり、法的倒産は、破産、民事再生、会社更生など裁判所の手続きを経て正式に認定されるものであり、一方私的倒産は、裁判所を介さずに企業が自主的に事業を停止するケースを指します。

倒産に際して企業が取りうる主な対応策には二つあります。一つは、会社の清算を通じて事業を終了させる方法です。もう一つは、会社の再建を目指して事業を存続させるための措置を講じる方法です。これらは裁判所の監督のもとで行われる公的整理の形式をとり、企業にとって重要な決断となります。倒産は単に財政的な失敗以上の意味を持ち、適切な対応策の選択は企業の将来に大きな影響を及ぼします。

連鎖倒産とは?

連鎖倒産とは、特定の企業の倒産が引き金となり、その倒産した企業の取引先や子会社などが続けて倒産する現象のことを指します。

具体的には、倒産した企業が持つ売掛金を回収できなくなることや、提供されるべき商品やサービスが倒産によって供給停止になることで発生します。取引先企業は予期せぬ資金繰りの悪化や、代替の供給源を急遽見つける必要に迫られます。特に、売掛金の回収が見込めなくなることは、企業の流動性に直接的な影響を及ぼし、財務状況を急速に悪化させる可能性があり、結果として連鎖倒産につながります。

連鎖倒産は、特に取引の依存度が高い中小企業や、業界内で大きな影響力を持つ大企業が倒産した場合に顕著に発生しやすく、大企業が倒産すると、その影響はサプライチェーン全体に波及し、多数の中小企業が経済的な危機に瀕することがあります。また、特定の業界や地域経済に深刻な影響を及ぼす可能性もあり、広範囲にわたる経済的不安定性を引き起こすことがあります。

関連記事

売掛金回収代行の解説 代行を利用するメリットと一般的な未回収が発生した時の流れ | URIHO BLOG

倒産保険とは?取引先の倒産から連鎖倒産を防ぐために利用できる制度をそれぞれ紹介 | URIHO BLOG

倒産の危険性がある会社の特徴

倒産の危険性がある会社には、いくつかの共通する特徴が見られます。これらの特徴を事前に把握し、適切な対策を講じることが、自社が連鎖倒産のリスクを軽減するために重要です。

資金繰りの悪化

資金繰りの悪化は倒産リスクの最も大きな要因の一つです。特に、売掛金の回収が遅れたり、予期しない出費が発生したりすることで、手元資金が枯渇するリスクが高まります。この状況が続くと、給与や仕入れ代金の支払いが滞り、結果として事業運営が立ち行かなくなる可能性があります。定期的なキャッシュフローの管理が重要となります。

債務超過の発生

貸借対照表における債務超過は、企業が倒産の危険に直面している一つの明確な指標です。債務超過とは、企業の負債が資産を上回っている状態を指し、これが続くと金融機関からの新規融資が困難になり、企業は資金繰りに窮することになります。最終的に倒産に追い込まれるリスクが高まるでしょう。

顧客依存度の高さ

特定の大口顧客に依存している企業も倒産の危険性が高いといえます。顧客の業績悪化や契約打ち切りなど、取引先の事情によって収益が急減する場合、企業全体の経営に大きなダメージを与えます。複数の取引先を確保し、依存度を分散することが重要です。

経営陣や重要な従業員の退職

経営陣や重要な従業員の退職が相次ぐ場合、企業内部で何らかの問題が発生している可能性があります。特に、経理部門の主要なメンバーの退職や経営層の退任は、経営の不透明さや財務状況の悪化を示していることが多く、倒産リスクを高める要因となり得ます。

財務諸表に現れる異常

倒産のリスクは、貸借対照表や損益計算書、キャッシュフロー計算書といった財務諸表に事前に現れることが多いです。特に、債務超過や営業利益の減少、キャッシュフローの継続的なマイナスは、事業の存続に深刻な問題があることを示しています。財務諸表を定期的にチェックし、早期に異常を発見することが重要です。

関連記事

会社の倒産予兆を察知するには 財務諸表で見るべき項目とは | URIHO BLOG

連鎖倒産の回避方法

連鎖倒産を回避するための方法として以下の3つを主要な手段としてあげます。

- 取引先の分散

- 売掛保証サービスの利用

- 各種金融サポートの利用

取引先の分散

販売先・仕入先が特定の1社に集中していると、その企業が倒産すると売上や入金が大幅に減少したり、原材料の調達が難しくなったりする可能性があります。これにより、経営状態が急速に悪化し、連鎖倒産のリスクが高まります。一方で、取引先が分散していれば、1社の倒産があってもその影響は限定的です。金融機関からの追加融資や新規取引先の開拓により、経営の安定を図る時間的余裕が生まれます。自然災害や工場のトラブルによる影響も考慮すると、取引先を分散することは多くの面でメリットがあります。

関連記事

新規取引先と取引をするうえでのチェックポイントと考えられるリスクとは信用調査の大切さの解説 | URIHO BLOG

売掛保証サービスの利用

売掛保証とは掛取引による売掛債権が取引先(売掛先)の倒産によって回収不能に陥った場合に保証会社が保証金を支払うことで売掛元が被る貸倒損失を補填できるサービスのことです。

売掛保証を契約したい場合は、掛取引を開始する前に保証会社に申込みます。保証会社は申込者から提供された情報を元に取引先の与信審査を行い、問題が無ければ申込者のニーズや予算に合わせた保証内容で契約します。

保証会社の与信審査で取引先が否決になると売掛保証は契約できません。また審査に通過しても回収不能リスクが高いと判断された場合は保証料金が高くなります。料金は保証対象の取引者数や保証上限額などの契約条件や保証会社によっても変わってきます。

売掛保証は基本的に取引先が倒産や民事再生手続に至った場合に保証金が支払われますが、保証会社によっては入金遅延が発生した段階で保証するケースも。ただ一般的には保証対象が充実しているサービスほど手数料が高くなる傾向にあることも事実です。

関連記事

売掛保証とはなにか ファクタリングとの違いと実際の利用事例をご紹介 | URIHO BLOG

各種金融サポートの利用

紹介する3つの金融サポート制度は、中小企業が経済的困難や予期せぬ事態に対処するために提供されています。これらの制度は、企業が資金繰りの問題を解決し、事業継続を図ることを目的としています。セーフティネット保証制度、セーフティネット貸付制度、および経営セーフティ共済は、それぞれ特定の条件や状況に対応するためのものであり、対象となる企業は、それぞれの制度にもとづく認定申し立てを通じて、金融支援を受けることができます。これらの制度を利用することで、企業は経済的安定と持続可能な経営を図ることができるでしょう。

セーフティネット保証制度(1号:連鎖倒産防止)

セーフティネット保証制度は、大型倒産事業者の民事再生手続き開始により資金繰りに困難をきたしている中小企業を支援する制度です。対象企業は特定の条件を満たし、認定申請を通じて信用保証協会の保証を得られ、保証付き融資を金融機関から受けることが可能となります。

参考

中小企業庁:セーフティネット保証(1号:連鎖倒産防止) (meti.go.jp)

セーフティネット貸付制度(取引企業倒産対応資金)

セーフティネット貸付制度は、経済環境の変化により資金繰りに困難が生じている中小企業を支援する目的で、日本政策金融公庫などの政府系中小企業金融機関が提供する制度です。該当する中小企業は外的要因による一時的な業況悪化があるが、中長期での回復が見込まれる企業であり、融資条件としては売上高や利益の減少、取引条件の悪化、資金繰りに支障を来たしていることなどがあげられます。

参考

取引企業倒産対応資金(セーフティネット貸付)|日本政策金融公庫 (jfc.go.jp)

経営セーフティ共済(中小企業倒産防止共済制度)

経営セーフティ共済は、取引先の倒産など不測の事態に直面した際、中小企業が必要とする事業資金を速やかに借り入れることができる共済制度です。この制度は、自社の経営が健全であっても予期せぬ事態が生じる可能性があるため、中小企業にとって重要な支援を提供します。

参考

経営セーフティ共済|経営セーフティ共済(中小機構) (smrj.go.jp)

関連記事

中小企業倒産防止共済とはなにか 制度の概要と売掛保証との違いについて解説 | URIHO BLOG

まとめ

連鎖倒産は、一企業の倒産が他の取引先や関連企業の倒産を引き起こす現象です。そのリスクは、依存度が高い企業において増加し、これを低減するための対策として、取引先の分散、売掛保証サービスの利用、そして各種金融からの融資や貸付の利用が提案されています。

取引先の分散は、一企業の倒産影響を軽減し、売掛保証は売掛債権の回収リスクを減らします。さらに、各種金融機関の利用は、経済的困難や予期せぬ事態への対処を支援し、企業の資金繰り問題の解決と事業継続を目指します。これらの対策を活用することで、企業は連鎖倒産のリスクを回避し、経済的安定と持続可能な経営を図ることができます。

売掛金保証サービス「URIHO(ウリホ)」は、取引先の倒産や未入金時に取引代金を代わりにお支払いするサービスです。事前に取引先に保証をかけておくことで、与信管理をしなくても安心して取引を行うことができます。また、督促業務に時間や労力を割く必要がなくなり、営業活動に集中することが可能です。

また、URIHOはすべての手続きがWeb上で完結し、スピーディに利用開始することが可能です。売掛金の回収にご不安がある場合は一度導入をご検討ください。