倒産の危機にある会社は、穏便な取引先には支払を待ってもらい、厳しい取引先を優先する傾向にあります。債務者側にしてみれば、強硬な債権者から財産差し押さえ等の法的な手続きを取られることを恐れるからです。

経営破綻に陥ると、債務者と債権者間の権利関係の調整は難しくなり、一部の債権者による不公平な清算が行われる可能性は否めません。

破産法は、このような不透明な財産の清算を阻止すべく、債権者に債権額に応じた公正な配当と、債務者の経済的な再生機会の確保を図るための法律です。

破産手続きを行うには破産申請が必要です。この記事では、破産申請とはなにか、破産申請をするための条件や破産までの流れを解説します。

破産申請とは?

破産申請は、債務者が支払不能状態であることを地方裁判所に申し立て、財産の管理処分権を債務者から裁判所に移行させる倒産手続きです。

裁判所における令和4年の破産事件の新受件数は、法人、個人をあわせて70,602件*が発生しています。

取引先の倒産は突然起こります。いざという時のリスクに備えるためにも、破産申請について知っておくことは重要です。

*出典

最高裁判所事務総局 令和4年 司法統計年報(民事・行政編)72ページより

破産と倒産の違い

一般的には「破産」と「倒産」が混同されて使われています。どちらの言葉も経営が立ち行かなくなり、会社が消滅してしまうイメージを持つ方は少なくないでしょう。しかし、厳密には「倒産」と「破産」の定義は異なります。破産は倒産問題を解決するための一つの手段に過ぎません。

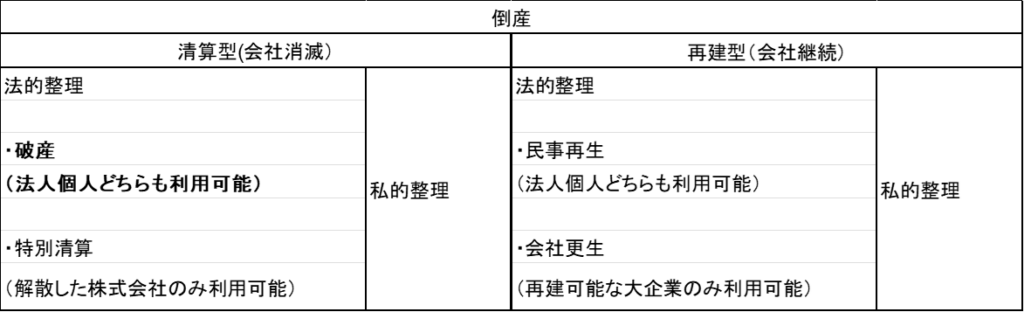

倒産にはさまざまな種類がありますが、大きくは会社を消滅させる「清算型」と、会社を継続させる「再建型」の2つに分類されます。破産は会社を消滅させる「清算型」の一つです。

また清算型と再建型は、それぞれ裁判所の関与の有無で「法的整理」と「私的整理」に分かれます。破産は裁判所の関与の元で手続きが行われるため、法的整理に分類されます。

法的整理について、詳しくは下記関連記事をご覧ください。

関連記事

会社の破産とは倒産との違いや会社破産までの流れを解説

破産更生債権とは 用語解説と仕訳方法の解説 | URIHO BLOG

売掛保証とはなにか ファクタリングとの違いと実際の利用事例をご紹介 | URIHO BLOG

私的整理との違い

法的整理である破産と私的整理との違いは、裁判所の関与の有無です。

破産手続きは、裁判所が選任した「破産管財人」によって会社の全財産が現金化され、すべての債権者に公平に分配されます。手続き完了後は、会社の消滅と同時に、債権債務も消滅するのが特徴です。

一方、清算型の私的整理は、裁判所が関与せず、経営陣または代理人弁護士がすべての債権者と直接交渉を行います。債権者に柔軟な対応ができる反面、法的拘束力を持たないため、交渉成立に至るには、債権者全員からの同意を得る必要があります。

交渉内容は、債務の減額交渉など債権者にとって受け入れがたく、実際には円満に交渉がまとまることは稀(まれ)です。また、公平性や透明性を確保できなければ、債権者からの同意を得られず、交渉は難航します。

交渉決裂により、私的整理から破産などの法的整理へ移行するケースは少なくありません。不透明な回収状況により、債権者側から債務者の破産申請がなされるケースもわずかながら存在します。

関連記事

法人の私的整理とは 他の債務整理ともあわせて解説 | URIHO BLOG

民事再生の解説 適用条件と取引先が民事再生手続きを行った場合の対応方法とは | URIHO BLOG

破産申請をするための条件とは

法人において破産申請をするための条件は、会社が「支払不能」もしくは「債務超過」の状態にあることです*。

「債務超過」は資産より負債の方が多い状態を指し、会社の決算書を見れば数値で確認できます。一方「支払不能」と認められるには、以下2つの要件を満たす必要があります。

- 支払能力を欠いている

- 支払期限の到来した債務を一般的かつ継続的に返済できない

*出典

e-Gov法令検索 破産法第16条 法人の破産手続開始の原因

「支払能力を欠いている」とは

会社が「支払能力を欠いている」状態かは、財産、信用、労力の3つで判断されます。

支払に相当する財産がないだけでは「支払能力を欠いている」とはみなされず、「信用」や「労力」という数値で確認できない定性的な部分も含めて判断されます。

信用は、主に金融機関との関係です。日頃から関係が良好で、金融機関からの信用によって借入可能と判断されれば、債務超過の状態であっても「支払能力を欠いている」とはみなされません。

労力は、主に債務者の資質が見られます。債務者の労力や技能が高く、資金が用意できると判断されれば、債務者自身が「支払能力がない」と主張しても通りません。

「支払期限の到来した債務を一般的かつ継続的に返済できない」とは

破産申請における債務とは、支払期限の到来した債務です。つまり、支払期限が到来していない債務は対象外です。

「一般的に返済できない」とは、全債務を支払える財務力がないことを指します。債務のうち一部支払いが可能な状態でも、全てを支払えなければ支払不能状態に当てはまります。また債務の返済が一時的にではなく、継続的に不可能な状態が続くと判断されなければ、支払不能とはみなされません。

上記の破産条件を満たしていても、以下に当てはまる場合は、破産申請が却下されます。

- 破産申立費用が支払われていない

- 破産以外の手続き(特別清算、民事再生、会社更生)が既に開始されていた

- 破産申立において不正があった

関連記事

会社経営状況の調べ方:重要指標と役立つ情報源を紹介 | URIHO BLOG

決算報告書とは 決算報告書を通して知ることができる経営状況の見方を解説 | URIHO BLOG

破産までの流れ

会社破産までの流れは、以下のフロー図の通りに進みます。

破産申請にあたっては、以下の書類が必要になります。

法人の破産申請で必要な書類

- 申立書類一式(申立書,陳述書,財産目録,債権者及び債務者一覧表)

- 代表者印

- 手続費用

- 全部事項証明書または商業登記簿謄本

- 取締役会議事録

- 決算書類

出典

裁判所 破産・免責手続について イ 法人の申立て(詳しくは弁護士などにご相談ください。) より

関連記事

会社の破産とは倒産との違いや会社破産までの流れを解説

まとめ

破産申請は、会社を消滅させる法的な倒産手続きです。当事者間で交渉を行う私的整理と異なり、裁判所の選任した破産管財人によって公平公正な分配が行われます。

破産申請をするための条件は、会社が「支払不能」もしくは「債務超過」の状態にあることです。これらの条件は、裁判所によって客観的に判断されます。

破産手続きによって、債務者側は強硬な取り立てに怯えることなく、再出発する機会が確保されます。また、特定の債権者の不透明な回収を防ぐことで、債権者全員にとって公平な清算が実現します。

とはいえ、債務者が支払不能状態に陥った後に行う破産申請では、満足できる回収額は期待できないのが実情でしょう。そのため、売掛金がある取引先とは常日頃から良好な関係を築くことが重要です。業績悪化の予兆を感じたら、即座に情報収集を行い、早期に回収できるよう事前対策を講じる必要があります。