会社の破産とは、債務を支払うことが不可能な状態に陥った会社を清算する手続きのことです。破産が完了すると会社は完全に無くなりますので、従業員への影響は非常に大きいですが、破産によって物事を先に進めることができる場合もあります。

また破産と似た言葉で倒産がありますが、破産と倒産は別物です。

この記事では、会社の破産とはどのような状態かを解説したうえで、倒産との違いや破産までの流れ、破産手続きに必要な期間について解説しています。

会社の破産とは?どのような状況か

会社の破産とは、債務が増えて返済が不可能になり、今後の経営が困難と判断された場合に行われる、会社の清算手続きです。この手続きを通じて、持っている資産で負債を支払います。全ての手続きが完了した後には、会社は消滅します。

破産手続きが開始すると、債権者からの取り立てが停止されるため、その点では一時的に負担が減ります。そして破産が完了すれば、法人格が消滅するので、借金の返済義務から解放されます。

ただし、このプロセスにはいくつかの重要な影響があります。まず、一度破産してしまった法人での再スタートはできません。さらに、従業員にも大きな影響が出ます。会社が消滅するため、当然、雇用を継続することはできません。この結果、従業員は職を失い、未払いの賃金や退職金などの問題が発生する可能性も高いでしょう。

関連記事

債権とはなにか 基本知識から債権の契約と債務不履行についてもあわせて解説 | URIHO BLOG

破産を検討するケース

破産をすれば債務の返済から解放されますが、法人格は消滅し、従業員への影響も大きいです。そのため、債務を返済したいからといって安易に破産を選択するわけにはいきません。とはいえ、破産が全くのマイナスであるわけではありません。特定の状況下で破産を選ぶことは、時には最も合理的な選択となることもあるのです。具体的には、会社の債務が膨らみ過ぎて支払いが滞っている、さらに、今後の経営改善が見込めない場合には、破産手続きを検討する時期かもしれません。

ただし、会社の破産には弁護士費用や裁判所への予納金などの費用がかかります。そのため、完全に資産がなくなると、手続き自体が困難になることも考慮しなければなりません。

また、もしも現状厳しくとも、自社が所属する業界や自社自体が上向き傾向なら、今後債務も返済できるかもしれません。

「債権者への支払いが滞納している」「今後も経営状況が厳しい」の両方がそろっている場合は、破産を検討した方が良いかもしれませんが破産ではなく、会社を立て直すという選択肢もありますので、あわせて検討する必要があります。

破産と倒産の違い

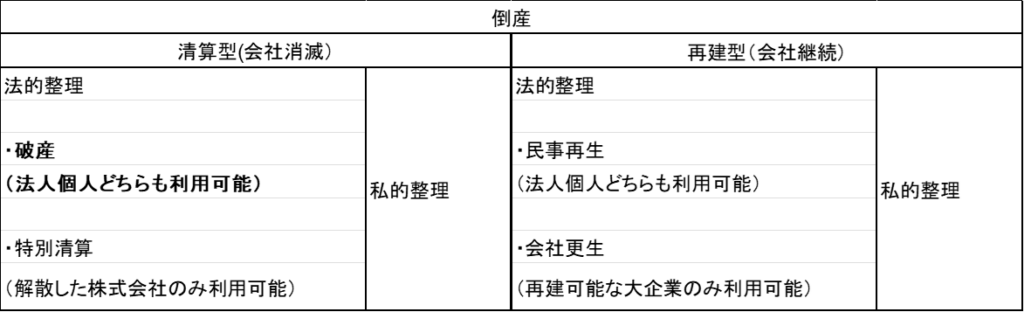

「破産」と「倒産」は似たような言葉ですが、厳密には意味が異なります。「破産」は裁判所を通じて法的に債務を整理する手続きであるのに対し、「倒産」は企業が経済的に持続不可能な状態に陥ることを広く指し、その解決策として破産以外にもいくつかの手段が存在します。この倒産にはいくつかの種類があり、「清算型」と「再生型」とに大別されます。

関連記事

与信リスクとその対応方法の解説 連鎖倒産を防ぐには | URIHO BLOG

中小企業倒産防止共済とはなにか 制度の概要と売掛保証との違いについて解説 | URIHO BLOG

清算型の代表例:「破産」と「特別清算」

清算型の代表例として「破産」がありますが、これに並ぶものとして「特別清算」も存在します。破産と特別清算は、いずれも債務超過の状態にある企業を清算する手続きです。

特別清算は、「会社法」にもとづき行われ、主に株式会社に適用され、会社が指名した清算人が「特別清算人」として手続きを進めます。また、特別清算においては、債権者の合意が必須です。具体的には、債権者集会での議決権者過半数の同意、および債権額の3分の2以上の賛成が求められます。

一方、破産は、「破産法」にもとづく手続きであり、法人形態に関わらず、個人にも適用されます。破産手続きでは、裁判所によって指名された第三者が「破産管財人」として手続きを管理します。破産手続きでは、裁判所の許可があれば、債権者の同意は必要ありません。

関連記事

特別清算とは 破産との違いや特別清算の流れを解説 | URIHO BLOG

再生型の代表例:「民事再生」と「会社更生」

再生型には、「民事再生」と「会社更生」が主な例です。民事再生は、企業が自らの経営状態を改善し、債務を返済できるようにするための手続きです。こちらでは経営者が経営権を維持し、財産の処分も会社が主導します。対象となるのは主に中小企業や個人です。

一方で、「会社更生」は裁判所が主導する形で、企業の再建が行われます。この手続きでは、現在の経営陣は一度退任し、裁判所が任命した更生管財人が債権の処理を行います。対象となるのは主に大企業です。

このように、「破産」と「倒産」は異なる概念であり、それぞれに独自の手続きと特性があります。それを理解して、企業の状態に最も適した選択をすることが重要です。

関連記事

民事再生の解説 適用条件と取引先が民事再生手続きを行った場合の対応方法とは | URIHO BLOG

会社更生法の解説 適用条件と取引先が会社更生手続きを行った場合の対応方法とは | URIHO BLOG

会社破産までの流れ

会社破産の手続きをする際には、流れに沿って適切に進めることが大切です。会社破産までの流れを解説していきます。

破産申し立て

会社破産は、必要書類を整えてから破産申し立てを行います。この申し立ての過程では、会社の状況に応じて迅速かつ、場合によっては秘密裏に進める必要があります。弁護士と協力しながら、債権者などに破産の情報が漏れないように手続きを進めます。

申し立て自体は裁判所で行われ、通常は依頼した弁護士が裁判所に提出するため、従業員が裁判所に出向く必要は基本的にありません。

破産管財人の選任

申し立てが認められると、破産手続きが正式に始まり、「破産管財人」が選ばれます。この人物は中立かつ公正な立場で、債務者(会社)の財産や負債を管理し、処分して債権者に配分します。通常、この役割は弁護士が担います。

会社財産の換価

破産管財人が最初に行うのは、会社の財産や負債の状況を調査し、代表者の不正行為がないか確認することです。確認過程では代表者との面談が何度か行われ、必要な情報が提供されます。

その後、破産管財人は会社財産を現金化する作業に取り掛かります。債権の回収、不動産や動産の売却などを行い、債権者に対する支払いの準備を進めます。

債権者集会

債権者集会では、破産手続きの進行状況や債務者の財産状況を共有し、破産管財人の業務についての意見や決定が行われます。債権者はここで配当の見通しやその他の重要な情報を得ることができます。

配当

必要な手続きが全て完了し、債権者に配当が可能な状態になった場合、破産管財人は債権者に対して配当を行います。配当には法的な優先順位があり、この順序に従って分配が行われた後、その結果が裁判所に報告されます。

以上が基本的な会社破産までの流れです。各ステップでは専門家のアドバイスが非常に重要になるため、適切な弁護士や専門家との連携にもとづくことが推奨されます。

関連記事

破産申請とは?破産申請をするための条件を解説 | URIHO BLOG

破産更生債権とは 用語解説と仕訳方法の解説 | URIHO BLOG

取引先の破産・倒産を察知するには

自社に影響がある前に取引先の倒産リスクを早期に察知することは非常に重要です。まず、財務諸表をとおして取引先の財務状況を定期的に確認しましょう。売上高の減少、借入金の増加、キャッシュフローの悪化などの兆候に注目し、決算報告書や財務諸表を通じてこれらの情報を入手します。次に、支払い遅延の兆候に注意します。特に複数回の支払い遅延は倒産の前兆となり得るため、その理由を確認し、取引先の財務状況を再評価することが重要です。

あわせて信用調査会社を利用して取引先の信用情報を定期的にチェックすることも効果的です。信用調査会社から得られる信用スコアや支払い履歴、倒産リスクなどの情報をもとに、取引先の財務健全性を客観的に評価できます。

関連記事

会社の倒産予兆を察知するには 財務諸表で見るべき項目とは | URIHO BLOG

取引先が倒産した場合に対応できる売掛保証とは

売掛保証とは、掛取引による売掛債権が取引先(売掛先)の倒産によって回収不能に陥った場合に、保証会社が保証金を支払うことで売掛元が被る貸倒損失を補填できるサービスのことです。

売掛保証を契約したい場合は、掛取引を開始する前に保証会社に申込みます。保証会社は申込者から提供された情報を基に取引先の与信審査を行い、問題が無ければ申込者のニーズや予算に合わせた保証内容で契約します。

保証会社の与信審査で取引先が否決になると売掛保証は契約できません。また審査に通過しても回収不能リスクが高いと判断された場合は保証料金が高くなります。料金は保証対象の取引者数や保証上限額などの契約条件や保証会社によっても変わってきます。

売掛保証は基本的に取引先が倒産や民事再生手続に至った場合に保証金が支払われますが、保証会社によっては入金遅延が発生した段階で保証するケースも。ただ一般的には保証対象が充実しているサービスほど手数料が高くなる傾向にあることも事実です。

関連記事

売掛保証とはなにか ファクタリングとの違いと実際の利用事例をご紹介 | URIHO BLO

まとめ

会社破産とは、債務が増えて返済が不可能となり、今後の経営が困難となった時に、会社の負債と資産を清算する手続きです。ポイントを復習しましょう。

・会社が破産をすると、債権者からの取り立てが停止され、借金の返済という負担から解放される。ただし、従業員への影響は大きく、同じ法人での再スタートは不可能。

・「債権者への支払いが滞納している」「今後も経営状況が厳しい」の両方がそろっている場合は、破産を検討した方が良い。

・倒産には「清算型」と「再生型」がある。「清算型」の代表例としては「破産」や「特別清算」が、「再生型」の代表例としては「民事再生」や「会社更生」があげられる。

・会社破産までは、破産申し立て、破産管財人の選任、会社財産の換価、債権者集会、配当の流れとなる。

売掛金保証サービス「URIHO(ウリホ)」は、取引先の倒産や未入金時に取引代金を代わりにお支払いするサービスです。事前に取引先に保証をかけておくことで、与信管理をしなくても安心して取引を行うことができます。また、督促業務に時間や労力を割く必要がなくなり、営業活動に集中することが可能です。

また、URIHOはすべての手続きがWeb上で完結し、スピーディに利用開始することが可能です。売掛金の回収にご不安がある場合は一度導入をご検討ください。